PVC年度评估及2025年策略展望

AI导读:

本文回顾了2024年PVC市场价格走势,展望了2025年产能投放、产业利润及出口情况,分析了PVC供应和需求端的动态,为投资者提供了策略建议。

1

PVC年度评估及2025年策略推荐

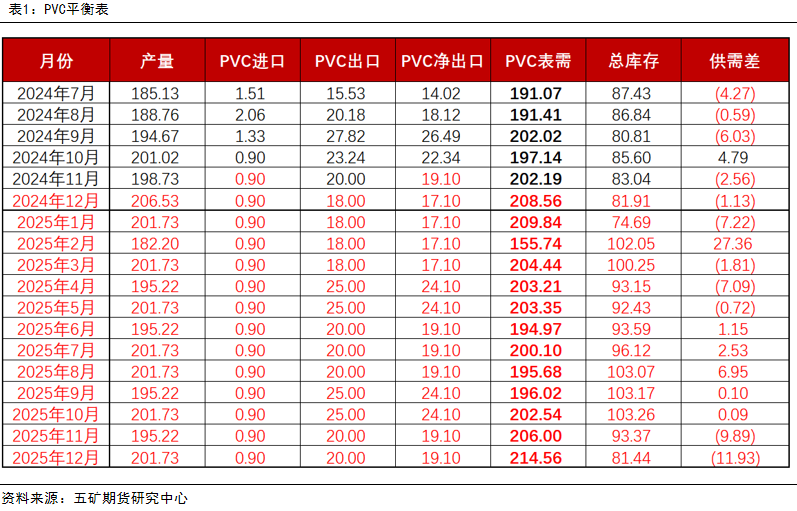

回顾2024年,PVC价格全年在4900-6600元/吨区间震荡。年初至4月,价格中枢维持在5700-6100元/吨。受春节后库存累积影响,PVC价格承压下行,行业利润大幅亏损。市场预期春检力度增加,但在3-4月,实际检修力度弱于预期,供应维持高位,价格再次承压。4月下旬,国内地产政策频出,宏观情绪回暖,加之生产企业意外停车,PVC迎来一波低估值修复的上涨。然而,行业库存高位,基差贴水主力合约,价格拉涨后基差大幅走弱,5月底价格大幅回落。下半年,尽管地产政策再度松绑,但主要利好二手房交易,PVC价格继续承压震荡下行。

展望2025年,PVC计划新增产能210万吨,行业利润将影响投产实际落地。供应压力持续存在,库存维持高位。需求方面,预计地产弱复苏,消费端维持增长。但出口方面,受印度BIS政策和反倾销税影响,预计国内PVC出口难有亮点。

风险提示包括利润压制行业开工、出口弹性超预期以及能源价格波动。综上,2025年PVC投产压力大,供应过剩,下游需求受地产影响偏弱,价格将继续承压,难以给全产业带来利润,建议以逢高套保为主,适合空配。

2

PVC产能投放情况

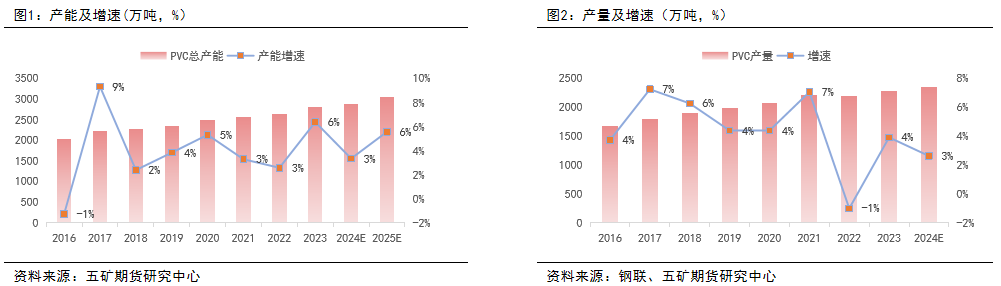

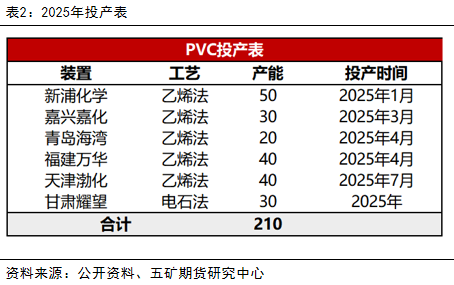

2024年,PVC全国产能为3132万吨,投产90万吨,年产能增速为3%,环比下降。新投产装置包括宁波镇洋30万吨和金泰60万吨。2025年,预计有210万吨装置投产,若全部投产,年产能增速可达6%,投产压力增加。

3

PVC期现回顾与展望

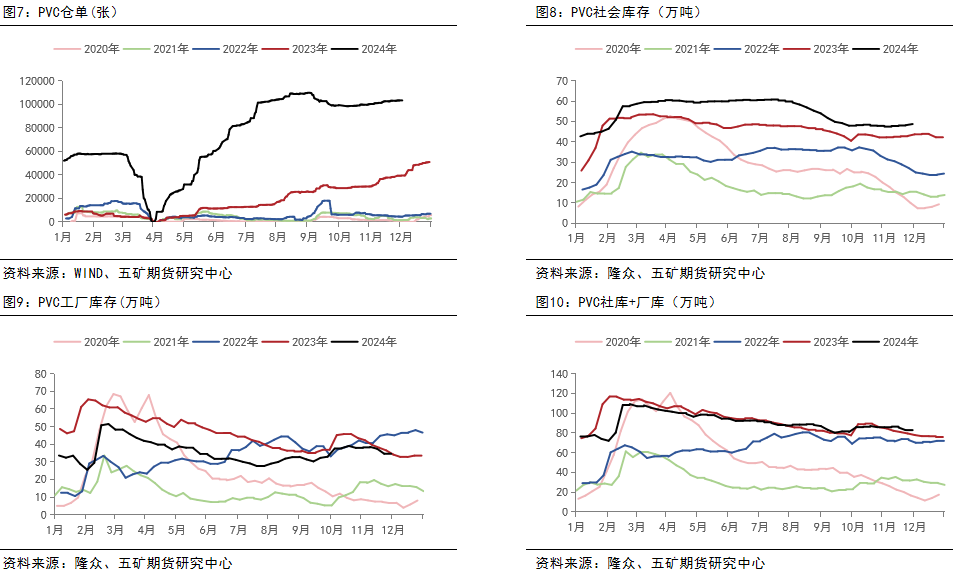

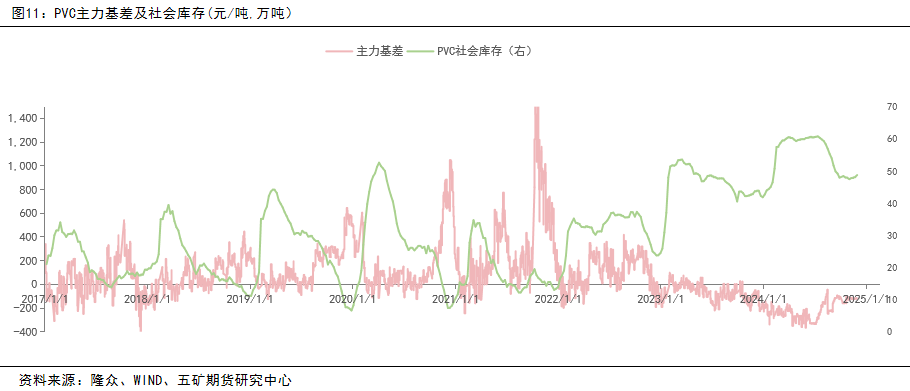

期现与库存情况

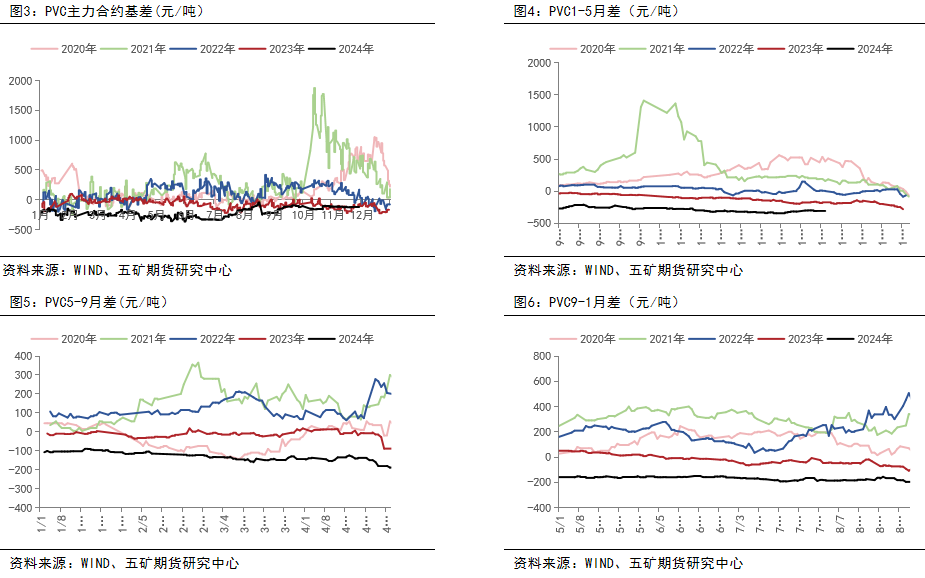

2024年,PVC库存高企,基差始终贴水主力合约。6月下旬至8月下旬,基差下跌至近年来低位。目前社会库存维持高位,交割库容有限,基差僵持。预计明年基差难有起色,将维持贴水,建议月间逢高反套为主,关注春季检修力度。

4

PVC产业利润及供应情况

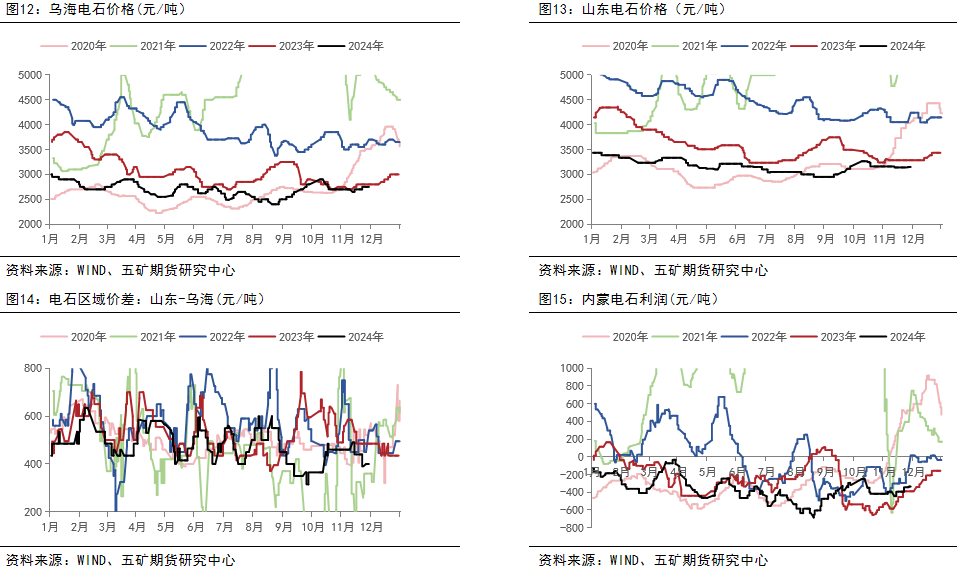

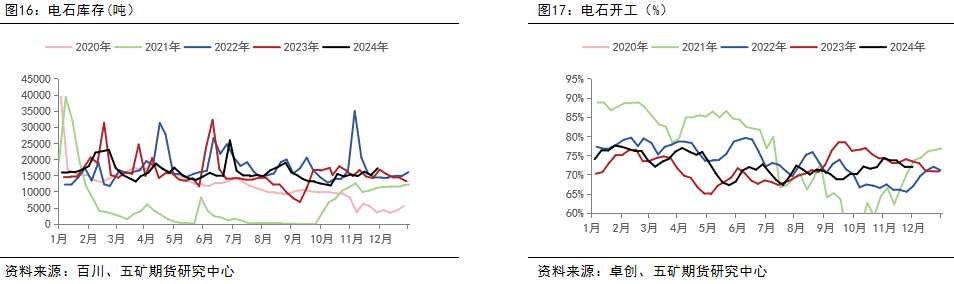

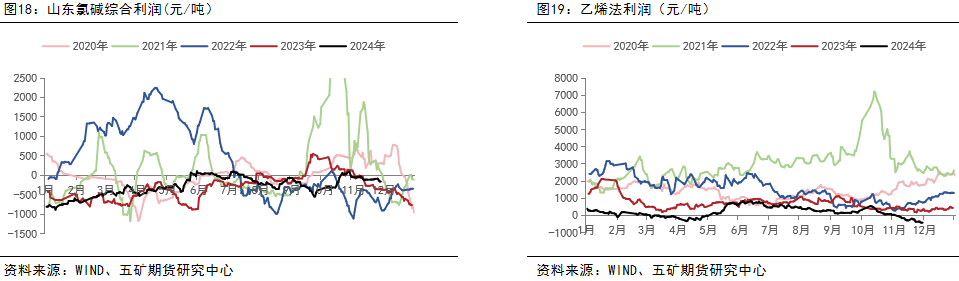

成本端分析

2024年,电石价格在2400-2900元/吨之间运行,环比下降。电石利润维持亏损,下半年单吨亏损达686元,开工从72%下降至68%。9月,PVC电石法检修结束,电石小幅提涨,利润回升后开工回升至年内高位。2025年,预计成本支撑仍然偏弱,价格或将平稳运行。

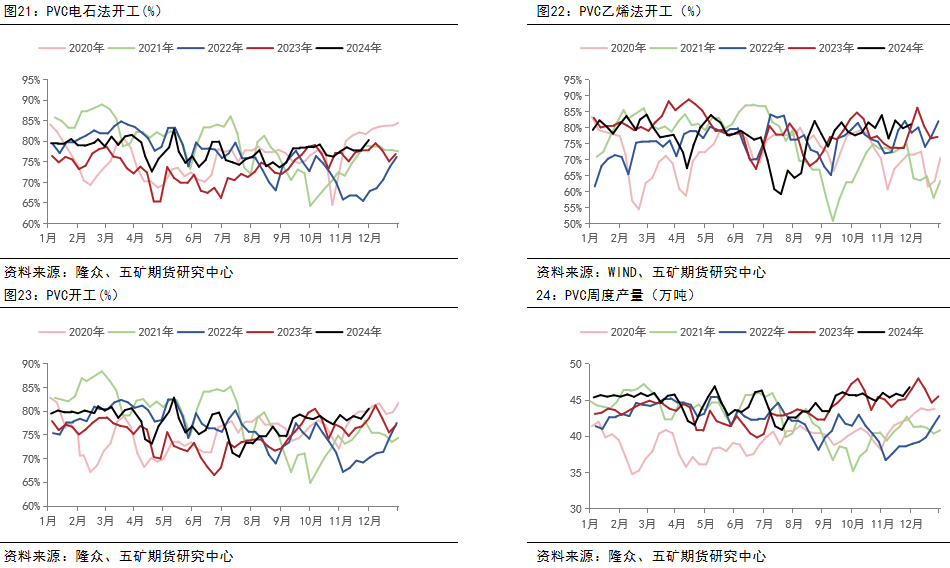

利润及产量分析

2024年,PVC生产企业大部分时间亏损。上半年价格偏弱且成本高企,产业亏损较大。下半年氯碱综合利润有所改善。2025年,预计将持续压缩利润以清退产能。全年PVC供应维持高位,1-11月产量为2139万吨,预计全年产量增速可达3%。

供给端—供应高位,产能清退路漫漫

5

PVC需求端分析

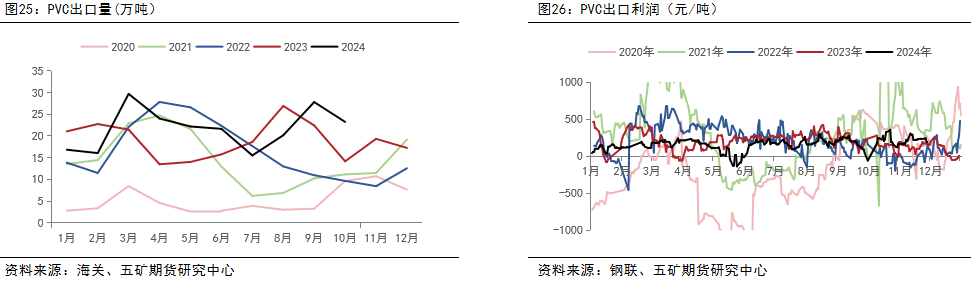

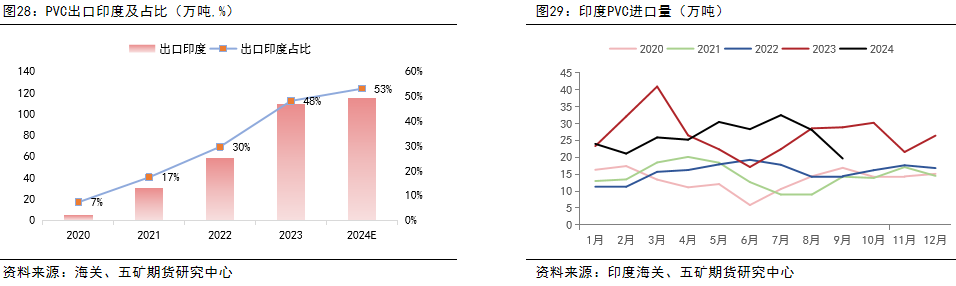

出口情况

2024年1-10月,国内PVC出口合计217万吨,同比增加14%。二季度出口利润回落,带动出口量下滑。后价格下行,出口利润回升,出口成交小幅放量。出口至印度PVC占比逐年递增,2024年1-10月占比53%。印度出台反倾销税及BIS法案,预计明年PVC出口难有亮点。

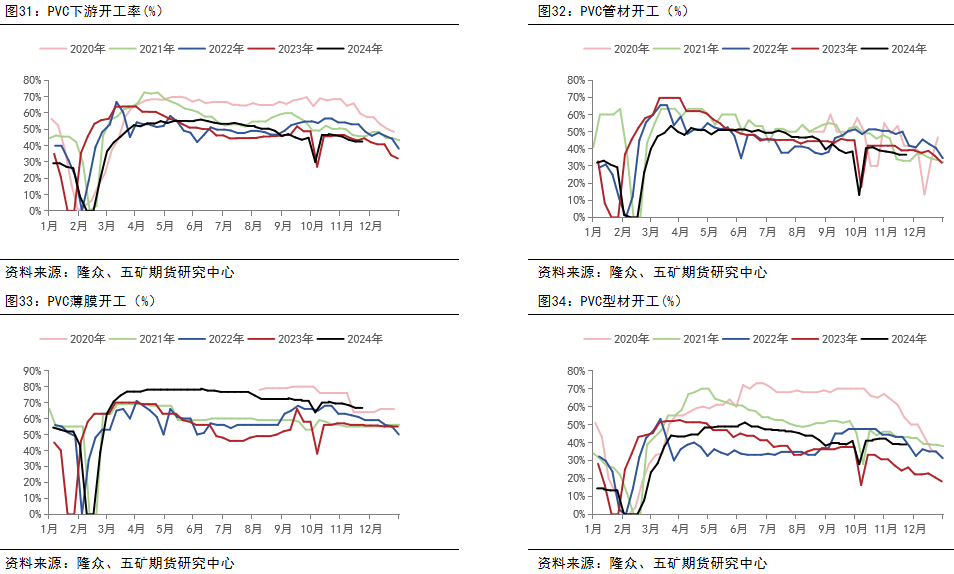

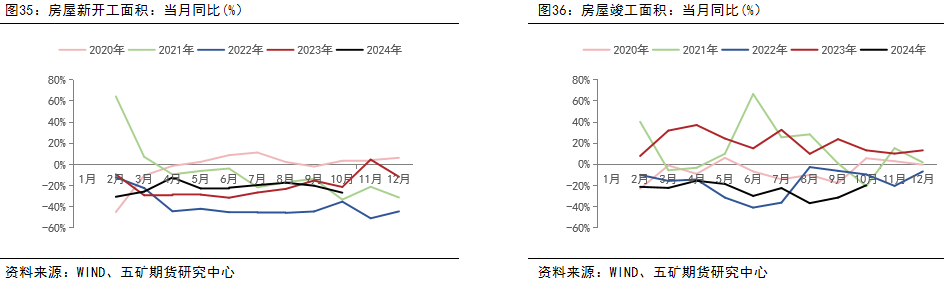

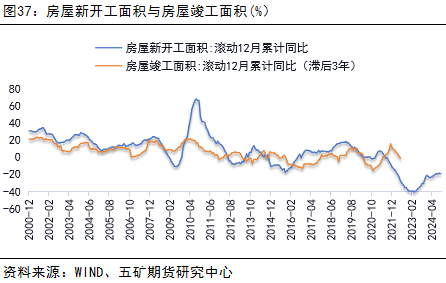

国内下游及终端地产情况

国内下游管型材季节性规律强,四季度为淡季。终端地产处于驻底周期,PVC需求短期难有起色,预计下游以刚需采购为主。

(文章来源:五矿期货)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。