2025年一季度大宗商品市场震荡上行,中证商品指数表现稳健

AI导读:

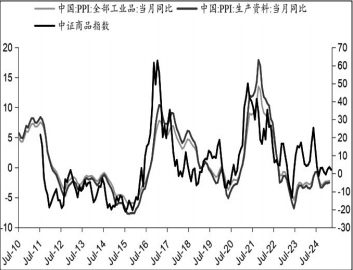

2025年一季度,大宗商品市场整体震荡上涨,中证商品期货指数上涨2.87%,农产品期货指数表现更佳,工业品期货指数下跌。商品市场主要围绕国内现实和预期展开博弈,贵金属、有色多为正收益,能化和黑色多为负收益。中证商品指数同比序列震荡上行,表明PPI同比正在稳步修复。

市场行情回顾:大宗商品市场整体震荡上行

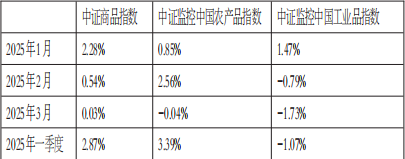

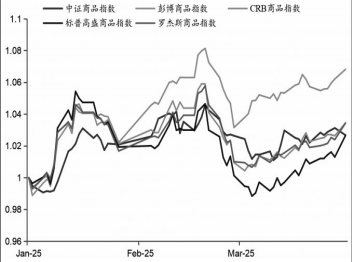

2025年一季度,大宗商品市场整体呈现震荡上涨态势,内部板块走势分化。中证商品期货指数上涨2.87%,农产品期货指数表现更佳,上涨3.39%,而工业品期货指数则下跌1.07%。

图为中证商品期货指数走势

从宏观角度看,一季度商品市场更多体现“以我为主”的态势。美国正处于政府换届期,政策影响尚不明朗。在此背景下,商品市场主要围绕国内现实和预期展开博弈,走势可分为三个阶段:年初至2月中旬,商品市场以强预期开年;2月下旬,短暂回调;3月,商品市场景气水平回升。

图为中证商品指数2025年一季度展期收益

指数收益归因:展期收益与板块分化

2025年一季度,中证商品指数每个月的展期收益贡献差异较大,3月的负展期收益表明商品市场整体呈现远月价格高于近月的态势,但现实需求正在稳步改善。此外,工业品和农产品走势分化明显,工业品在1月涨幅较大,但2月回调;农产品则在2月保持强势。

表为2025年板块维度月度收益

品种收益贡献:贵金属、有色表现突出

2025年一季度,贵金属、有色多为正收益,而能化和黑色多为负收益。其中,黄金(1.65%)、白银(0.68%)、铜(0.60%)表现突出,而螺纹钢(-0.35%)、甲醇(-0.26%)、橡胶(-0.21%)则表现不佳。此外,中证商品指数同比序列震荡上行,表明PPI同比正在稳步修复。

图为中证商品指数同比与PPI同比的历史走势

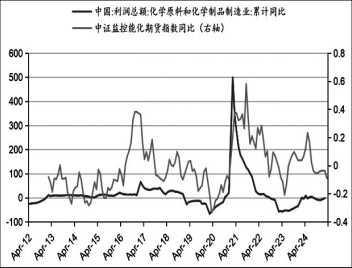

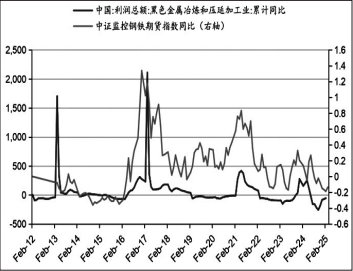

能化和钢铁板块指数与对应行业的利润总额表现同步性较高,为企业生产经营提供参考。化工产业已从底部走出,但阶段性压力仍存在;钢铁行业则面临较大经营压力。

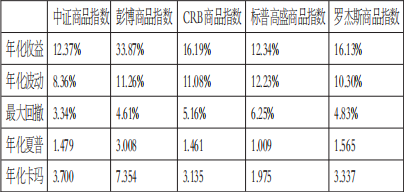

大类资产对比:商品市场展现比较优势

2025年一季度,债券市场承压,商品和股票市场年化收益较好。商品收益风险表现介于大盘股和小盘股之间,存在比较优势。商品和股票维持高相关性,重点博弈国内政策预期。投资者应关注资产配置的系统性风险。

中证商品指数长期表现稳健,风险控制优于海外同类指数,既保持稳健走势,又能反映国内宏观变化。

(作者单位:招商期货)

(文章来源:期货日报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。