清明假期后全球贸易摩擦升级,原油及能化品种暴跌

AI导读:

清明假期期间,全球贸易摩擦升级,美原油及布伦特原油大幅下跌,节后首个交易日国内商品期市收盘大面积下跌,共18个品种触及跌停,其中能化品种占比较大,建议维持反弹做空思路。

清明假期期间,美国宣布对多国商品加征关税,中国随即反制,导致全球贸易摩擦升级,市场恐慌情绪蔓延。受关税落地和反制措施以及OPEC+ 5月增产扰动影响,美原油从最高68.76美元/桶跌至60美元/桶,跌幅超过10%;布伦特原油从71美元/桶跌至64美元/桶,跌幅最高超过9%。节后首个交易日,国内商品期市收盘大面积下跌,共18个品种触及跌停,其中能化品种占比较大,与美原油高度相关的品种及油价暴跌带来的成本端坍塌、关税互加后出口依赖较大的品种跌幅居前,燃油、原油、沥青等跌幅超过7%。

一、开盘暴跌:能化13个品种跌停

原油、高低硫燃料油受OPEC+增产及关税战影响,跌幅居前并触及跌停。化工品大幅跳水,沥青、PTA、PX、乙二醇、瓶片、短纤、苯乙烯因成本坍塌及需求疲软、出口受阻而跌停。橡胶、20号胶、BR橡胶受美国继续加征关税影响,预计国内轮胎出口将受抑制。目前国内全钢胎生产利润被压缩,一旦关税成本压力继续回升,将面临长期亏损,全钢开工下降概率增加,因进口成本增加及轮胎厂订单拖累而跌停。

二、美原油关键极端行情复盘

(一)美原油历史价格低谷原因及供需逻辑

(二)油价走出低谷的驱动因素

类比往年油价低位供需逻辑及驱动因素,当前供需格局及主导逻辑与2018年底相似。2018年10月至12月,WTI原油期货价格从76.9美元/桶暴跌至49.4美元/桶,跌幅达35.7%。当时面临贸易摩擦带来的需求疲软及供给端OPEC增产过剩格局。而当前OPEC+ 5月面临增产,且增产目标提高至41.1万桶/日,潜在利多因素包括地缘风险+需求韧性,但明显支撑不足。预测美油底部支撑需关注页岩油完全成本构成,2025年60美元已接近边际成本。

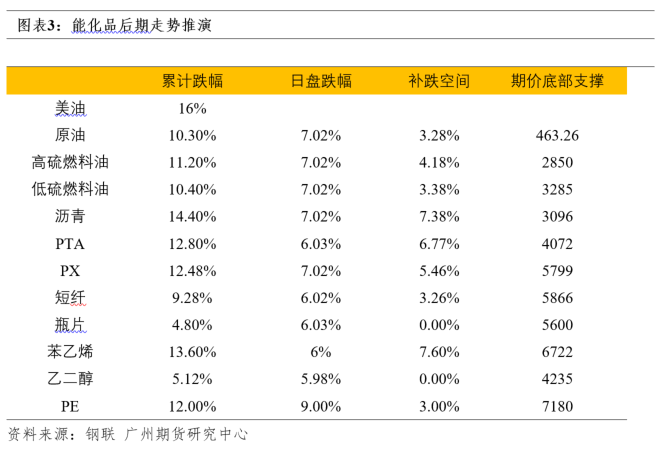

三、能化品后市走势推演

中美互加关税政策扰动,OPEC+扬言5月增产,关税政策可能抑制需求,叠加市场对经济下行的担忧,宏观风险压制商品情绪。市场预计二季度原油供应重回过剩逻辑,做空情绪浓厚。中美互加关税对能化品市场的影响主要体现在成本传导、进口替代及供需格局变化。从产业链看,原油到燃料油/沥青是直接炼制产物,原油到烯烃是裂解工艺主导,原油到芳烃以PTA-聚酯为核心。

与原油直接联动性看,沥青/燃料油价格与原油高度正相关,沥青相关系数0.9,燃料油相关系数0.7。芳烃类核心产品是PX/PTA/聚酯纤维及苯-苯乙烯-ABS树脂,PX-PTA-聚酯一体化程度高,成本端受原油和石脑油双重影响,需求端依赖纺织/包装行业周期。苯乙烯及PTA与原油相关性较高,分别为0.85及0.8。烯烃类PE/PP原料依赖石脑油或轻烃,价格受原油间接影响,相关系数PE较高为0.75。

从量化角度看,美油跌至60美元/桶时,石脑油价格占PX生产成本的60%-70%,而石脑油价格与原油高度正相关(相关系数0.84)。美油为55美元/桶时,能化品合理定价如下:

因此,后市原油、沥青、燃料油价格与原油强相关且波动剧烈,预估仍有大跌空间。芳烃、烯烃因产业链延伸长,受终端需求及产能扩张影响更深,建议维持反弹做空思路。

(文章来源:广州期货)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。