黄金价格剧烈波动,但中长期配置价值仍被看好

AI导读:

5月以来,黄金价格受关税预期改善及美国非农数据影响剧烈波动。多数分析师认为,尽管短期金价走弱,但2025年下半年黄金仍值得关注。美国“类滞胀”风险、财政前景恶化及中国央行连续购金等因素凸显黄金配置价值。

5月以来,随着关税预期改善及美国非农数据小幅超预期,市场避险情绪缓解,导致黄金价格出现剧烈波动。截至6月10日,伦敦现货黄金及纽约黄金主力期货价格持续下滑,黄金相关ETF亦呈现下行趋势。

近期,黄金市场的大幅波动引发了广泛关注。多数分析师认为,尽管短期金价走弱,但2025年下半年黄金仍将是值得关注的投资品种。美国“类滞胀”风险加剧、财政前景恶化侵蚀美元信用,以及中国央行连续7个月购金等因素,均凸显了黄金的配置价值。

金价走弱主要受到美国5月非农就业数据超预期及消费者通胀预期降温的影响。数据显示,美国5月非农就业人数增加13.9万人,超出市场预期,失业率维持在4.2%的水平。这导致市场对美联储降息预期进一步下调,从而削弱了黄金的抗通胀属性。

此外,纽约联储的调查显示,5月美国消费者未来通胀预期全面下降,为2024年来首次。其中,一年期通胀预期从4月的3.6%降至3.2%,三年期、五年期通胀预期也均有下降。分析指出,尽管通胀预期仍高于美联储2%的目标,但已明显回落,消费者信心得到改善。

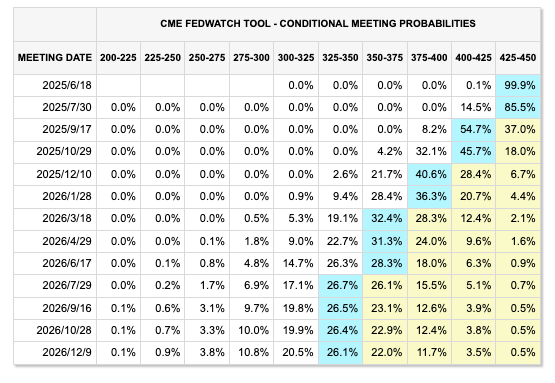

根据芝商所美联储观察工具的数据,6月美联储维持利率不变的概率为99.9%,7月降息25个基点的可能性为85.5%。市场普遍认为,今年美联储首次降息的时点或从6月延后至9月。这一预期变化对黄金价格构成了压力。

图片来源:芝商所

近期,中国人民银行购金节奏的变化也引起了市场关注。数据显示,5月末黄金储备为7383万盎司,较4月末增加6万盎司,这是中国央行连续7个月增持黄金。然而,自2025年4月以来,购金速度有所放缓,对金价的短期支撑力有所减弱。

展望未来,尽管短期金价面临压力,但多位分析师仍看好黄金的中长期配置价值。他们指出,关税和地缘政治的不确定性可能推动避险资金涌入黄金市场。同时,美元和美债信用受损、央行购金延续以及美联储降息周期等因素,将继续支撑黄金价格。

华安基金的首席黄金研究员周泓灏表示,在关税和地缘政治不确定性下,避险资金或涌入黄金市场。他预计,未来黄金价格仍将受到央行购金和美联储降息周期等因素的支撑。

兴业研究首席商品研究员付晓芸认为,美国“类通胀”风险加剧,在低关税情景下,美国2025年下半年CPI均值将升至3.5%以上。从历史数据看,当CPI半年均值大于2.5%时,金价上涨的概率明显大于下跌概率。

付晓芸还指出,未来“逢低买入”黄金将变得日益重要。她预计,2025年下半年伦敦现货黄金价格将在2980美元/盎司至3600美元/盎司之间波动。同时,她强调,在美国财政前景恶化的背景下,2026年金价中枢有望进一步提升。

尽管中国央行放缓了购金速度,但分析师表示,全球央行或将持续购金以分散外汇储备。他们预计,在未来的半年到一年时间内,央行或仍将增持黄金,黄金储备仍有较大的提升空间。

(文章来源:新华财经,关键词:黄金价格、黄金市场、美国非农数据、黄金配置价值)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。