工业硅期货价格持续下行,供需失衡致库存积压

AI导读:

自2025年2月起,工业硅现货与期货价格进入下行通道。基本面疲软,去库存缓慢,利空因素未见改善。需求端收缩显著,全产业链库存积压。预计短期内工业硅现货价格弱势运行,价格或在底部“L形”运行,仍有下探可能。

自2025年2月起,工业硅现货与期货价格进入新一轮下行通道。4月,工业硅价格跌破9600元/吨的短期低位。由于基本面疲软,去库存缓慢,利空因素未见改善,5月主力合约仍未显著反弹。

聚焦西南产区复产情况

4月以来,尽管工业硅利润恶化,装置开工率却未受影响,周度产量上升。截至5月第3周,工业硅单吨平均成本为10479.59元,同比下降23.69%;单吨毛利润为-924.49元。一季度累计产量90.68万吨,较去年同期减少7.78万吨。需求端收缩更显著,去年一季度总需求119.24万吨,今年预估仅94.58万吨。

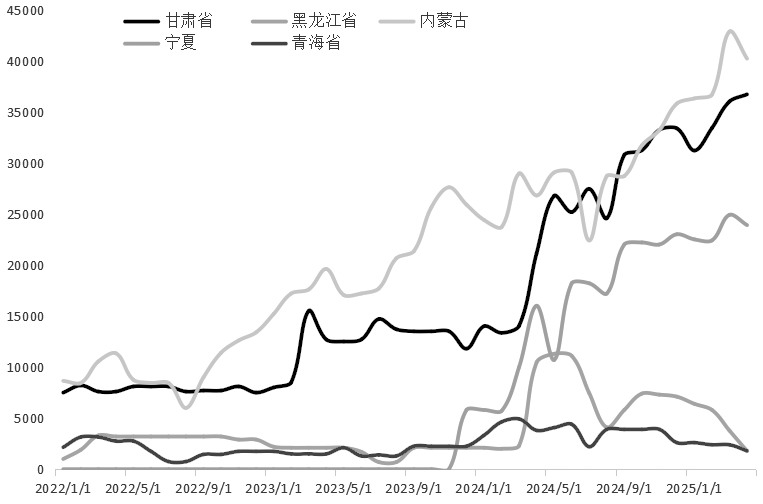

二季度工业硅产量相对稳定,4月产量31.62万吨,环比下降1.50%,同比下降9.68%;5月第3周周度产量稳定在6.92万吨。当前开工设备213台,开工率26.56%。新疆地区部分装置减产,但西南产区复产,预计5月总产量维持在32万吨。

长远看,丰水季供应压力增大。四川、云南产区将逐步复产,2024年两省产量占全国21.84%。2025年4月,两省产量远低于去年高点,供应增量将成为价格反弹阻力。

需求端增长乏力

有机硅市场现货价格持续下滑,企业减产稳价效果不佳。4月以来价格一路下滑,4月上旬多家单体厂减产,但受高库存影响,采购积极性不足。目前,16家有机硅单体企业装置开工率降至69.7%,库存中高位。5月有机硅对工业硅需求量约10万吨。多晶硅领域需求同样受限,全年开工增长预期承压,一季度累计产量减少24.32万吨,降幅45.82%;4月产量进一步降至9.96万吨。行业自律减产及下游需求未能改善现状。

全产业链库存积压

供需失衡导致工业硅及下游产品库存攀升。截至5月第3周,硅料、硅片和电池片库存增加。多晶硅现货库存28.37万吨,硅片现货库存21.59GW,电池片现货库存14.32GW。工业硅自身库存也持续累积,期货库存量33.19万吨,现货库存量41.92万吨,总量达75.11万吨。

经测算,若实现供需平衡,需多晶硅月产量稳定在10万吨,有机硅需求保持在10.5万吨,铝合金及出口需求稳定在10万吨。工业硅月产量需降至28万吨。

图为工业硅北方主产区月度产量(单位:吨)

总体来看,工业硅市场宏观驱动弱,基本面主导定价。行业持续亏损,但供应端未形成有效负反馈。预计5月产量维持在32万吨左右,高于供需平衡所需。短期内现货价格弱势运行,将限制盘面上涨空间,价格或在底部“L形”运行,仍有下探可能。

(作者单位:建信期货)(文章来源:期货日报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。