PVC期货供需矛盾显著,价格走势偏弱

AI导读:

PVC期货自2022年四季度起价格中枢单边下移,2025年维持低位运行。市场对PVC供需过剩问题有一致性预期,且难见有效化解契机。需求端疲软,出口受限,价格承压明显,走势偏弱。

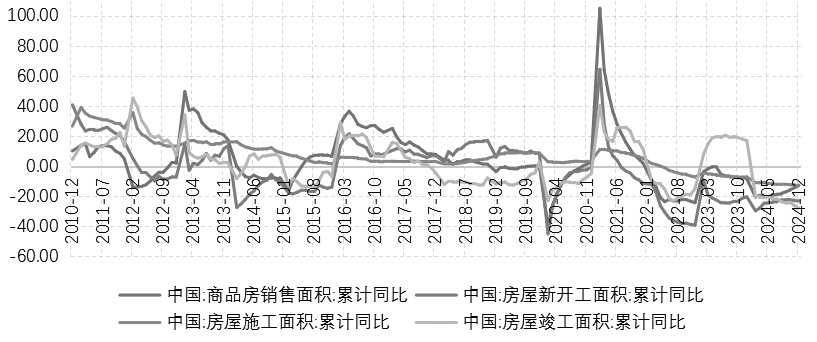

一方面,需求端持续疲软,难以形成正向驱动;另一方面,受关税、汇率及印度BIS政策与反倾销税等多重因素影响,出口增量受限,因此,PVC期货价格走势主要由供给端主导。

自2022年四季度以来,PVC期货价格中枢持续单边下移。进入2025年,PVC价格维持低位运行,整体波动区间收窄至5100~5300元/吨。这主要是由于市场对PVC供需过剩问题有一致性预期,且难见有效化解的契机。长期来看,市场对PVC价格上方空间持谨慎态度,行业面临较大压力。

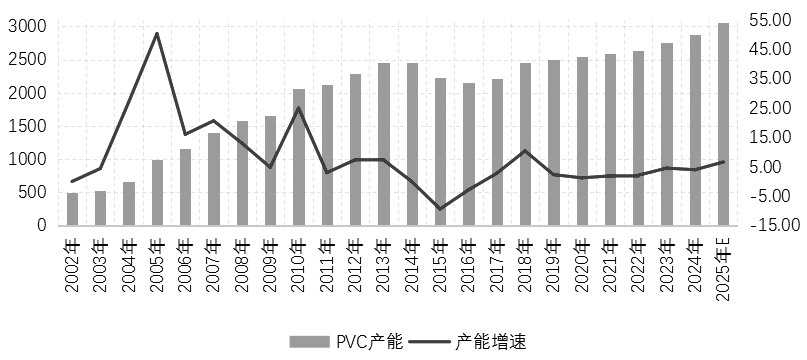

图为PVC产能及产能增速(单位:万吨、%)

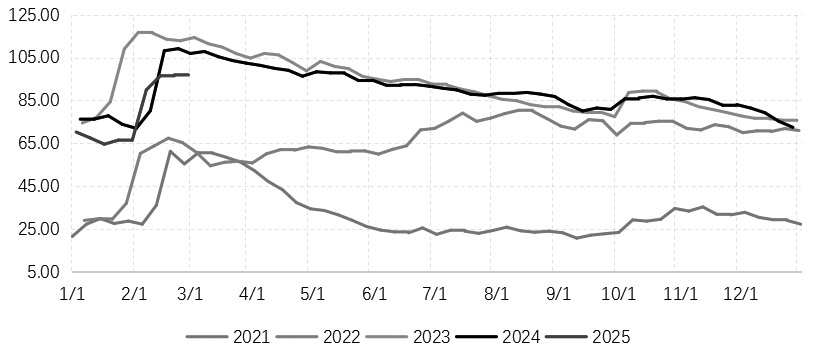

数据显示,截至2月27日,PVC社会库存及厂库合计总库存达到96万吨,同比下降9.7%,但仍处于近5年绝对高位水平。仓单方面,在3月集中注销前维持在10万张附近。

PVC当前供需矛盾的一个主要原因是产能再投放后的供需错配。在过去几年中,PVC产能经历了快速投放和供给侧改革两个阶段。近年来,尽管年产能增速有所放缓,但2025年待投产能仍高达190万吨,若全部落地,年产能增速将超6%。然而,需求端在地产持续走弱的影响下,终端订单萎靡,出口亦面临转弱压力。

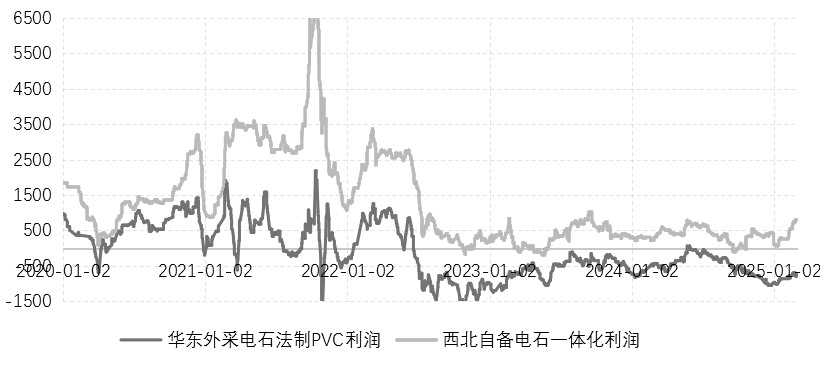

随着价格的回落,PVC生产利润承压已成为常态。以山东外采电石单体法利润推算,当前单吨PVC生产利润在-750元/吨左右,乙烯法利润亦为负值。尽管氯碱一体化的产业链特点为行业提供了一定支撑,但长期来看,PVC行业仍面临持续亏损的困境。

图为PVC生产利润(单位:元/吨)

从PVC装置视角看,一体化企业的PVC产能体量规模普遍偏大,经济能力强。部分经济性差或老旧产能在亏损初期已逐步退出,企业多按节奏进行常规检修。

我们认为,PVC供需矛盾若无结构性改变,价格难以走出低谷。一方面,需求端难以形成正向驱动;另一方面,出口增量受限。乐观来看,PVC行业逐步出清低效能产能,可能带来类似于供给侧改革的效果,价格重心将逐步抬升。

图为PVC库存(单位:万吨)

图为地产数据(单位:%)

目前,PVC在供需矛盾下承压明显,价格走势偏弱。我们仍维持逢高偏空思路,但需关注地产周期变化对PVC估值的影响。(作者期货投资咨询从业证书编号Z0019144)

(文章来源:期货日报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。