棕榈油市场行情分析与展望:供需博弈下的价格走势

AI导读:

当前棕榈油市场行情复杂,高价导致需求端疲软,但供应阶段性偏紧。产地马来和印尼的产量与库存情况对价格产生重要影响,销区印度市场减少棕榈油进口,中国市场期待4/5月买船。整体而言,供需博弈下棕榈油价格走势存在不确定性。

当前的行情显得犹豫不定,棕榈油高价导致需求端疲软,但同时供应阶段性偏紧也是不争的事实。增产季节到来后,供应转宽松可能会带来价格走软的预期,但跌幅预计有限。

一、产地情况

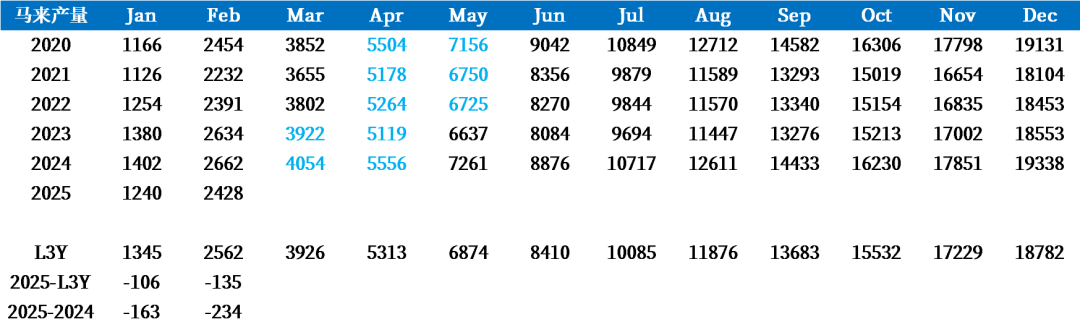

图1 马来累计产量

数据来源:MPOB,中粮期货研究院整理

棕榈油主要产地马来西亚方面,原本市场预期今年产量将保持去年高产水平,但年初1月受洪涝影响产量受限,2月产量继续下滑,再加上斋月的影响,预计2025年第一季度马来产量开局不佳,全年产量能否持平去年的乐观预期目前存在不确定性。

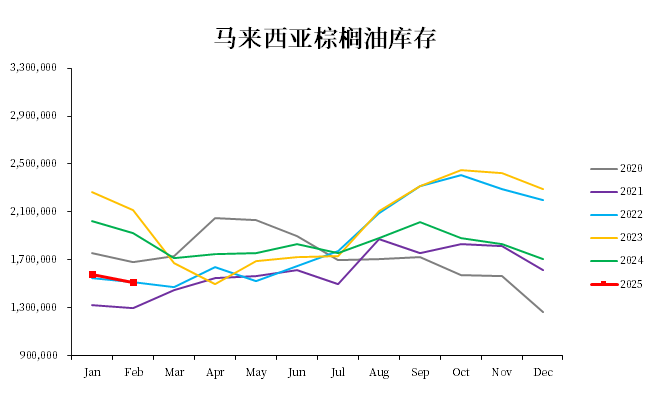

图2 马来西亚棕榈油库存

数据来源:MPOB,中粮期货研究院整理

虽然马来二月库存未降至150万吨以下的偏紧心理阈值,但当前库存仍是近些年同期偏紧的状态。去年棕榈油在8/9月季节性高产时期价格走高,其表象是马来在季节性累库阶段库存无压力,深层次原因是印尼出口量下滑导致马来出口需求增加,压制了增产季的累库幅度,为市场提前交易减产预期奠定了基础。

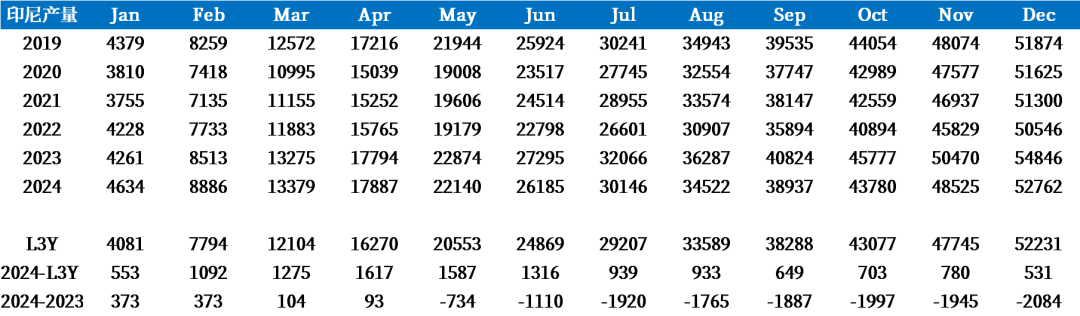

图3 印尼累计产量

数据来源:GAPKI,中粮期货研究院整理

印尼方面,生物柴油政策仍是主要驱动因素,从B35提高到B40,对应的国内需求增量为150~200万吨。2025年全年供需展望方面,GAPKI高管预计产量将恢复180万吨至5450万吨,国内消费增加350万吨,出口相应下调220万吨。印尼年度供需中出口下调,叠加马来开局低产量,且今年印尼出口市场份额可能进一步向马来转移,因此总体价格下行空间有限。

目前产地面临的问题是棕榈油价格较高,性价比不足导致出口持续下滑。产地可用当前强现实支撑价格,但后续季节性增产将缓解供需紧张状态,且豆油等具备价格优势的油脂将持续冲击市场。

二、销区情况

印度市场方面,其买船节奏对棕榈油盘面行情具有阶段性影响。最重要的是印度当前的库存及近期买船动作,这为市场提供了想象空间。

印度近期的问题主要是减少棕榈油进口,且消费大幅下降,原因有两点:一是其他油脂进口增加进行替代;二是本土油脂供给增加。

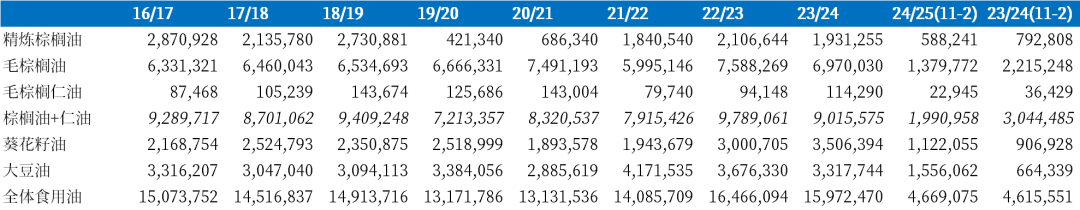

图4 印度食用油脂进口

数据来源:SEA,中粮期货研究院整理

在油脂进口替代方面,23/24年度棕榈油进口量从前一年的979万吨下降至902万吨,葵花籽油进口从22/23年的300万吨增长至351万吨,豆油23/24进口量虽然小幅下降至332万吨(前值368万吨),但后六个月进口量明显增加,显示出棕榈油进口向葵花籽油和豆油转移的趋势。这一趋势在24/25年的前四个月仍在持续。

图5 印度国内产量

数据来源:USDA,中粮期货研究院整理

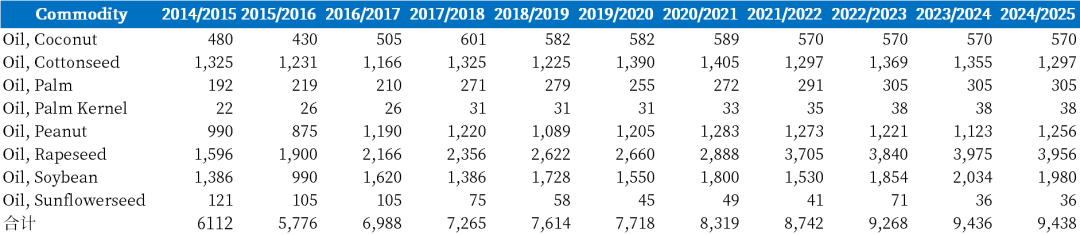

印度在2024年9月上调了棕榈油、豆油和葵油的进口关税,且近期市场有消息称可能再次上调食用油进口关税,以保护本土农产品市场。尽管印度拥有庞大的人口和油脂市场,但我们不能忽视其本土油脂供给的增加。自2014/2015年至今,八大油脂合计产量增幅达到330万吨,比例达到54.4%,其中菜油产量从160万吨增长至396万吨,豆油和花生油均有明显增长趋势。

印度方面无法持续降低棕榈油进口,一方面是因为无法持续高强度进口葵花籽油(豆油目前看还能继续采购),另一方面24/25年印度本土油脂增量几乎为零。因此,等待产地产量恢复、价格走弱后,印度仍会进行买船。当前盘面的波动不过是市场在测算印尼出口再度缩减背景下,MPOB的库存可能持续偏紧。

中国市场方面,1/2月份基本处于淡季,市场期待4/5月的买船情况。

(文章来源:中粮期货)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。