2025年6月26日期货品种趋势概览与专题解读

AI导读:

本文汇总了2025年6月26日的期货品种趋势概览与专题解读,包括股指、黑色系板块、能源化工、有色金属及农产品等多个领域的市场动态与未来走势分析,为投资者提供全面的市场参考。

财联社战略合作伙伴东吴期货汇总

2025.06.26

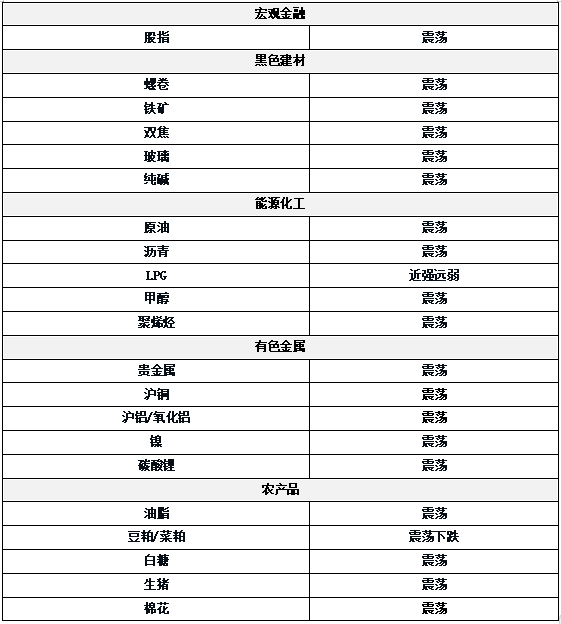

『品种趋势概览』

『品种专题解读』

股指:风险偏好回升

昨日在券商板块带动下,市场大幅反弹。随着伊朗和以色列停火,地缘冲突缓和,带动全球风险偏好回升。在“类平准基金”支撑下,指数有望继续震荡上行。

黑色系板块:略有分化

钢材:盘面震荡为主,螺纹和热卷本周都有累库迹象,现货成交不佳,基差收窄。短期看市场依然缺乏驱动,预计震荡延续。

铁矿:铁矿近期总体震荡,高发运和高到港形成压力,但累库不明显,预计总体偏弱。

双焦:焦煤止跌,焦煤供给受安监影响,现货成交转好,支撑盘面价格。焦炭偏强运行,但继续上行空间预计有限。

玻璃:玻璃底部小幅反弹,预计玻璃去库,但部分地区库存依然偏高,预计玻璃价格反弹空间有限。

纯碱:纯碱供给维持高位,需求偏弱,仓单偏高,压制纯碱价格,预计纯碱弱势震荡。

能源化工:震荡运行

原油。油价震荡,EIA周报数据显示原油和成品油库存均下降,短期盘面有所提振。

沥青。炼厂供减需增,边际向好,但社库持平,出货速度较往年略慢,预计沥青短线走势震荡偏弱。

LPG。中东地缘冲突缓和,国际市场有望回落。国内化工需求回升,但供给压力带来下行驱动,盘面跟随原油回吐涨幅。

橡胶。全球天然橡胶供应进入增产期,下游需求回暖,橡胶供应增加,现货库存增加,成本支撑犹存。

纸浆。上期所决定期货品牌“Bratsk”牌交割品暂停入库,短期影响有限。目前国内港口库存同比偏高,纸浆需求仍然偏弱,供给相对宽松。

甲醇。伊以达成停火协议后地缘风险溢价部分回吐。伊朗甲醇装置有重启预期,但到港节奏仍受影响。国内供给充裕,下游需求难有明显提升。

聚烯烃。聚烯烃保持供增需减,淡季需求偏弱。伊以冲突扩大至能源设施,短期单边可离场观望,但中期偏空不变。

有色金属:不锈钢减仓上行

贵金属。黄金回升3330美元上方,降息预期上升,预计黄金长期维持震荡上涨趋势。

铜。冶炼厂短期原料库存充裕,海外减产压力高于国内,需求压力预期增加,但低库存问题改善前对铜价保持支撑。

铝/氧化铝。氧化铝价格再度承压,现货宽松限制价格。电解铝方面,消费淡季叠加铝价偏高,企业库存压力加大,铝价上方空间受限。

锌。原料端供应修复,下游需求若无更多刺激政策预计将逐步走弱,锌价上方承压。

镍:12W整数关口附近有所支撑,供需宽松格局延续,关注海外镍矿政策。

碳酸锂。碳酸锂供应高位,库存接近最高点,成本支撑预期减弱,维持弱势运行。

硅:工业硅连续下跌后跌破现金成本线,但供需基本面未变,短期以反弹思路对待。

农产品:巴西生物能源掺混比例上调

油脂。以伊停火避险情绪消退,市场关注焦点重回基本面。生物能源政策仍对油脂有支撑,油脂走势将获得支撑。

豆粕/菜粕。巴西6月大豆出口预期上调,国内供应宽松预期升温,但国内养殖企业需求有所回升,预计近日仍以偏弱震荡为主。

白糖。供应前景施压,国际糖价延续颓势。国内最新产销速度偏快,库存压力不大,但考虑到全球增产气氛浓厚,糖价继续承压。

棉花。棉价受全球贸易战和地缘政治因素影响较大,当前处于棉纺淡季,下游走货偏慢,价格反弹持续性偏弱。

生猪。现货均价14.8,多数市场采购顺畅,白条稳定,预计短期市场以震荡为主。

鸡蛋。蛋价处于综合成本线下方,鸡蛋供需仍偏宽松,供应压力较大,预计短期消费好转仍难扭颓势。

玉米。短期库存偏多,北港库存周比下降。基于物料角度,小麦饲用优势明显,玉米饲用需求下降。

期货投资咨询业务批准文号:证监许可[2011]1446号

免责声明: 本报告由东吴期货制作及发布。力求但不保证信息准确性和完整性,所表述意见不构成投资建议,投资者需自行承担风险。

期市有风险,投资需谨慎!

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。