长周期视角下鸡蛋产能兑现节奏与市场影响分析

AI导读:

本文分析长周期下鸡蛋产能兑现节奏,指出2024年祖代引种量满足2025年需求,但2025年下半年或面临供给过剩风险,鸡蛋远月合约存在较大向下计价弹性空间。

本文主要探讨长周期下鸡蛋产能兑现的节奏及其对市场的影响。从总量角度看,我们判断2024年的祖代引种量足以满足2025年鸡苗供给的基准需求。产能兑现的节奏显示,潜在的供给大幅释放节点可能出现在2025年下半年,存在过剩风险,鸡蛋远月合约因此可能面临较大的向下计价弹性空间。从估值角度,我们认为远月空头仍有计价空间,未来市场结构或将呈现弱远月的特征。

祖代引种量满足扩繁需求,种源紧张将在25年缓解

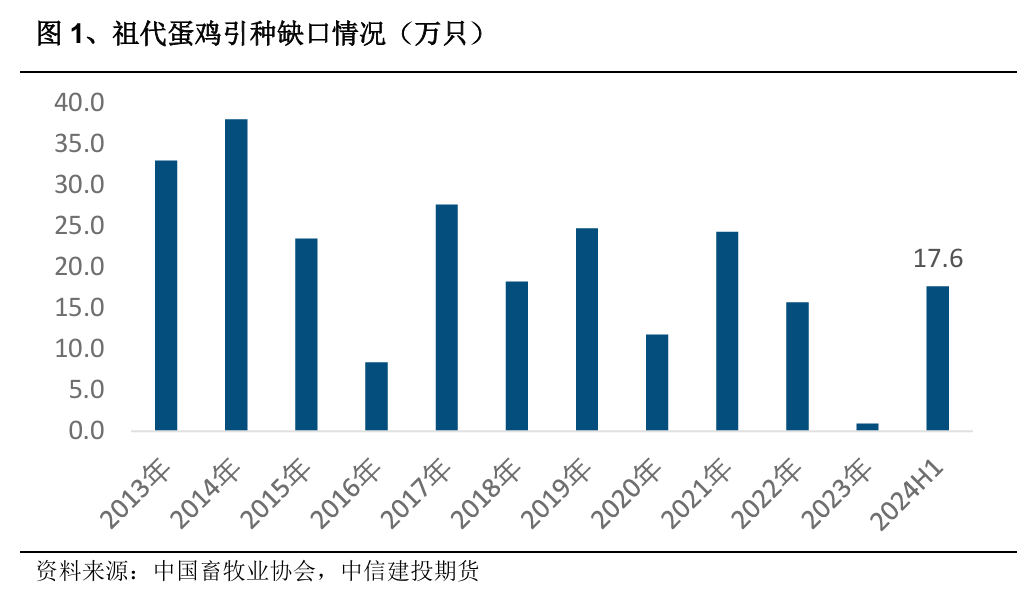

据中国畜牧业协会数据,2024年上半年祖代总引种量约为17.64万只。考虑到蛋鸡的扩繁能力,一套祖代蛋种鸡可繁育约60套父母代蛋种鸡,进而繁育约80羽商品代蛋鸡。假设扩繁系数为1:4800,则上半年引进的祖代鸡可繁育约8467.2万羽商品代蛋鸡。国内近三年鸡苗年销售量约为10亿只,其中进口祖代鸡供应的鸡苗占比约70%。因此,仅2024年上半年的祖代引种量就足以满足2025年的鸡苗供给基准需求。

产能兑现节奏:25年下半年或出现供给高峰

蛋鸡从祖代到商品代开产的时间周期约为440天,即14-15个月。祖代蛋种鸡养殖到商品代蛋鸡出栏需经历多个阶段,包括祖代蛋种鸡开产、父母代鸡苗开产以及商品代蛋鸡开产。假设从2024年1月开始计算,商品代鸡苗的供给兑现节点约在2024年11月,而商品代蛋鸡开产的时间节点约在2025年3月。然而,真实的供给兑现预计将在以上测算时间节点之后,2025年下半年可能是供给矛盾较为突出的时期。

复盘与展望

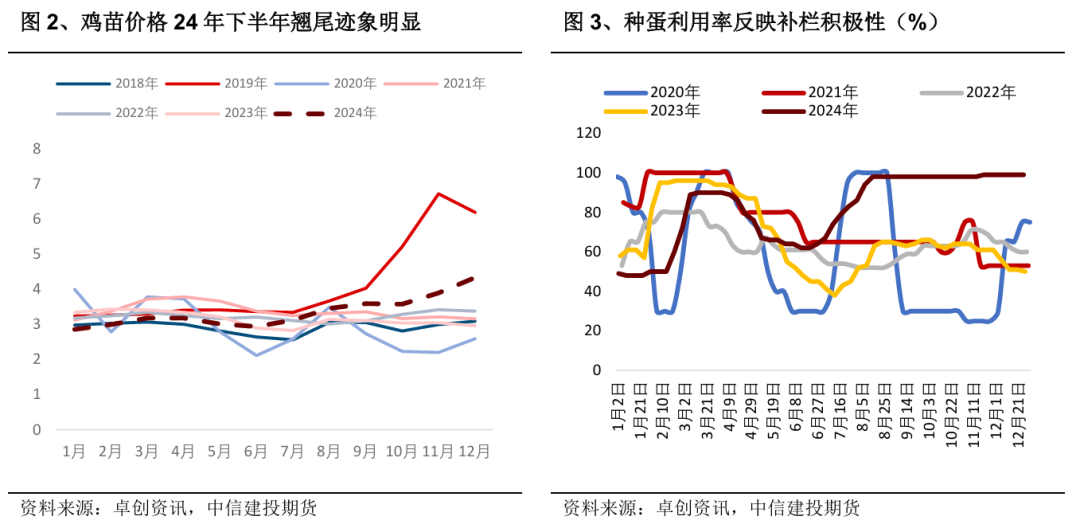

过去三年的养殖盈利导致现阶段养殖补栏意向积极,鸡苗需求高涨。同时,由于2023年引种缺口,鸡苗供应有所减少,2024年下半年鸡苗价格出现明显上涨趋势。从鸡苗采购情况看,2024年新引种的祖代鸡尚未形成大量实质性供应,多数鸡苗厂排单至3月份,少量至4月初。预计4月份订单需求将有所下调,鸡苗厂产能的恢复可能出现在2025年5、6月份以后,这与我们以上测算的祖代引种兑现节奏基本一致。展望2025年,我们认为存在较大的供给侧矛盾,主要基于2024年祖代引种量的判断。预计2025年存栏和产蛋效率将上行,过剩风险可能出现在下半年,鸡蛋远月合约存在较大分歧,市场存在跌破成本的潜在风险。

(文章来源:中信建投期货)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。