豆粕市场展望:高持仓下的震荡与未来拐点

AI导读:

豆粕加权持仓量创新高,价格震荡运行。本文从基本面分析,探讨豆粕价格低迷、连续三月底部震荡的原因,以及利空出尽后拐点最早在明年1月出现的可能性。

自10月以来,豆粕加权持仓量攀升至428万张,创下近5年同期新高,显著超越其他商品。高持仓揭示了市场的大矛盾与高期待,尽管豆粕价格自8月以来一直在2800-3100元/吨区间波动,估值偏低引发抄底声音,但基本面仍不支持做多。本文深入剖析基本面,梳理豆粕市场现状及预期,发现利空出尽后,拐点可能最早在明年1月出现。

核心议题:

1、豆粕价格低迷的原因。

2、豆粕连续三月底部震荡的动因。

3、豆粕利空出尽后,拐点为何最早在明年1月。

一、美豆丰产施压价格

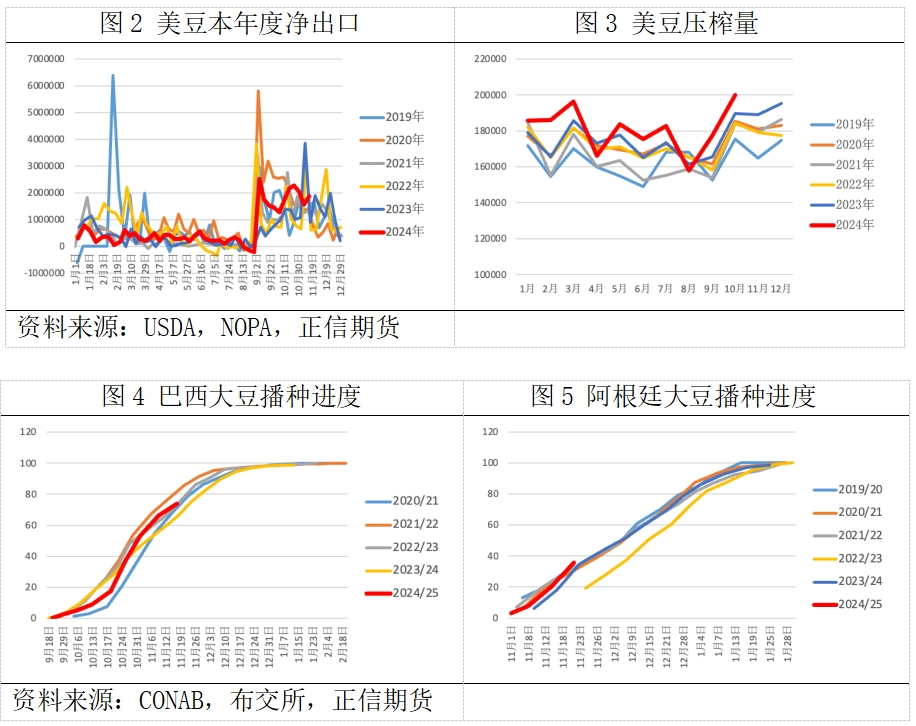

今年二季度,厄尔尼诺现象后的干旱曾引发市场对美豆减产的期待。然而,5月起降雨增加,土壤恢复,美豆生长良好,丰产预期增强。尽管11月USDA下调单产,但产量仍居历史高位。三季度,巴西大豆出口旺盛,美豆出口疲弱,国内需求无提升,供强需弱导致美豆及连粕价格持续走低,跌至2020年水平。

二、国内外因素交织,市场震荡

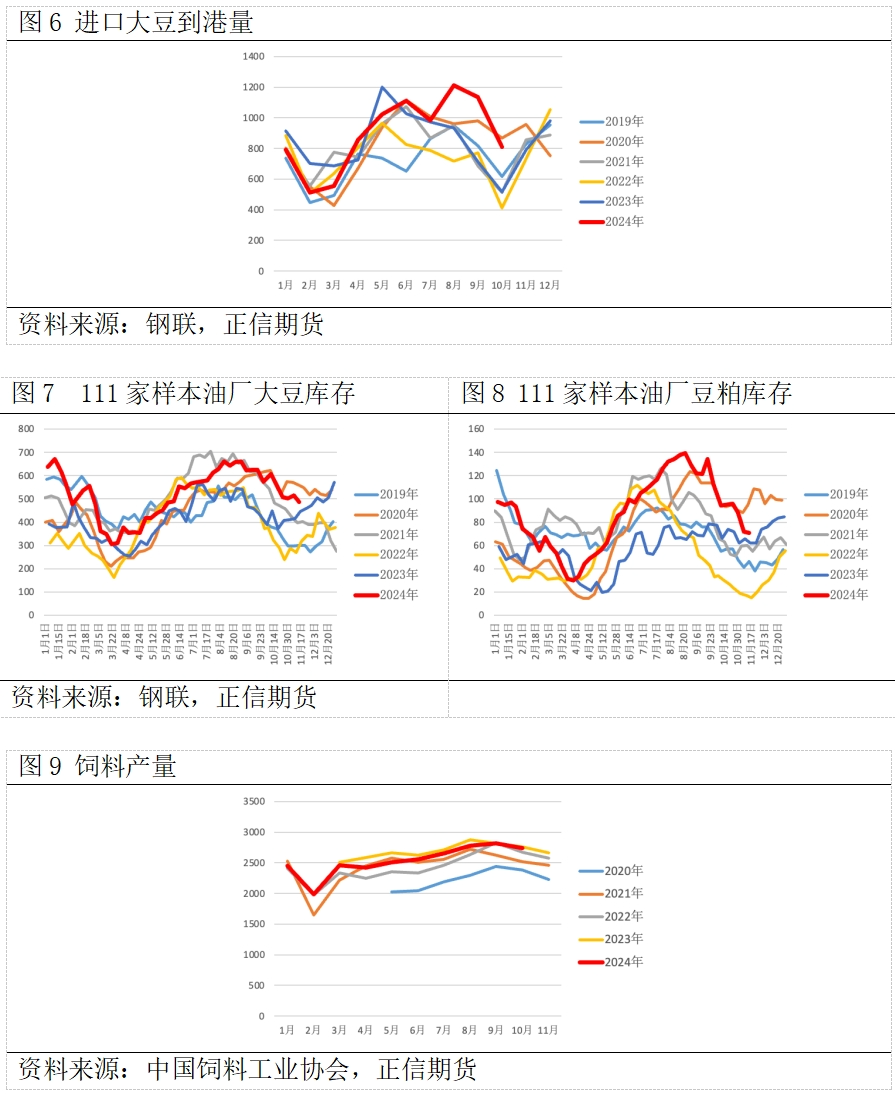

成本端,美豆丰产影响计入价格,需求提升与南美大豆预期丰产交织,导致美豆震荡。美豆进入收割期后,出口转好支撑价格。同时,南美大豆预期丰产,巴西和阿根廷大豆产量均处于历史高位,且天气良好,丰产预期浓厚。国内端,油厂大豆及豆粕库存去化,供应压力减弱,但成本端压制导致连粕震荡。饲料产量持续增加,养殖存栏高,支撑豆粕需求。

三、1月或迎拐点

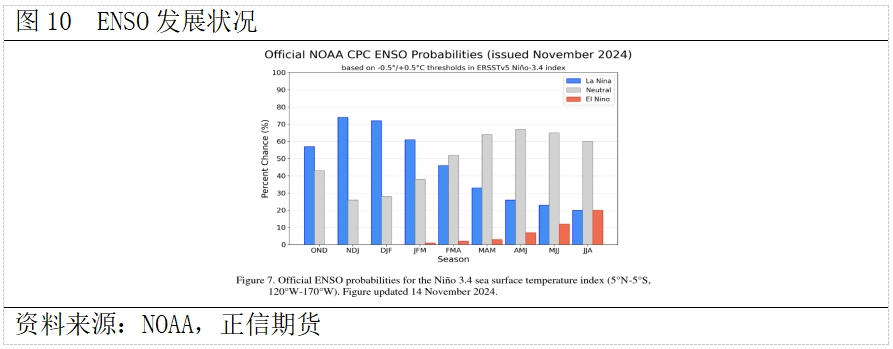

1月是产业变化、天气炒作和宏观事件逐渐明晰的关键时间窗口。USDA报告将定产美豆,南美大豆产量也将迎来调整期。巴西大豆收获进度或放缓,出口升贴水回落,施压国内进口大豆成本,豆粕价格走弱。拉尼娜现象预期也将影响南美大豆产量。宏观方面,特朗普政策实施、美联储降息周期及中美贸易战前景将在1月逐步清晰。

四、宏观主导未来行情

目前,美豆及连粕受多空交织影响震荡。南美大豆丰产预期加强,美豆出口支撑下滑,国内豆粕供应减弱但需求旺盛。然而,南美大豆丰产将导致明年1月大豆出口增加,压制升贴水回落,进而压低进口大豆成本,豆粕价格走低。产业利空出尽后,行情将转向宏观主导,特别是特朗普政策的影响。

(文章来源:正信期货)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。