2025年生猪期货市场困局与策略分析

AI导读:

本文分析了2025年养殖行业面临的困局,探讨了生猪期货在产能去化、猪肉供给调节中的作用,并提出了相应的市场策略。指出今年生猪出栏递增,需警惕盈利不及预期风险,LH2509合约性价比高,关注产能恢复及二次育肥入场情绪。

一

养殖行业的困局与突破

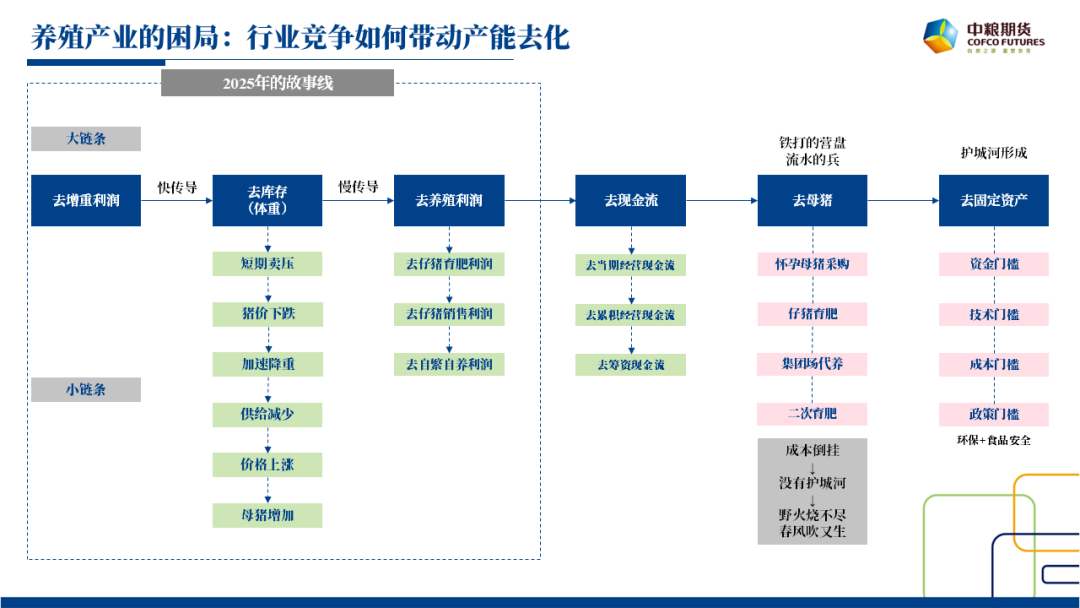

通常情况下,资本密集度的提升会推动养殖行业进入规模经济状态,形成行业壁垒。然而,当前养殖行业虽已进入集团企业竞争阶段,但部分优秀散养户仍以低成本参与竞争,维持着白热化状态。要解开困局,需某大型养殖企业主动去产能。但企业为求生存,会提高产能利用率降低成本,导致产能难以去化,猪价随之下滑。生猪期货(LH)成为行业关注焦点。

产能去化需经历多重传导链条,包括去增重利润、去库存、去养殖利润等。过程中,商品猪体重先调整,能繁母猪后削减。母猪去化需现金流持续恶化,直至经营现金流转负,逐步消化前期利润及融资,母猪才会开始去化。此过程约带动一年猪价好转,但仍未解决行业护城河问题。由于2019-2020年行业资本开支大幅扩张,猪场资源过剩,新的周期难以开始。

直至行业多余固定资产完成去化,或集团企业取得完全成本优势,竞争格局才会稳固。生猪期货在其中扮演重要角色。

二

2025年生猪期货市场大逻辑

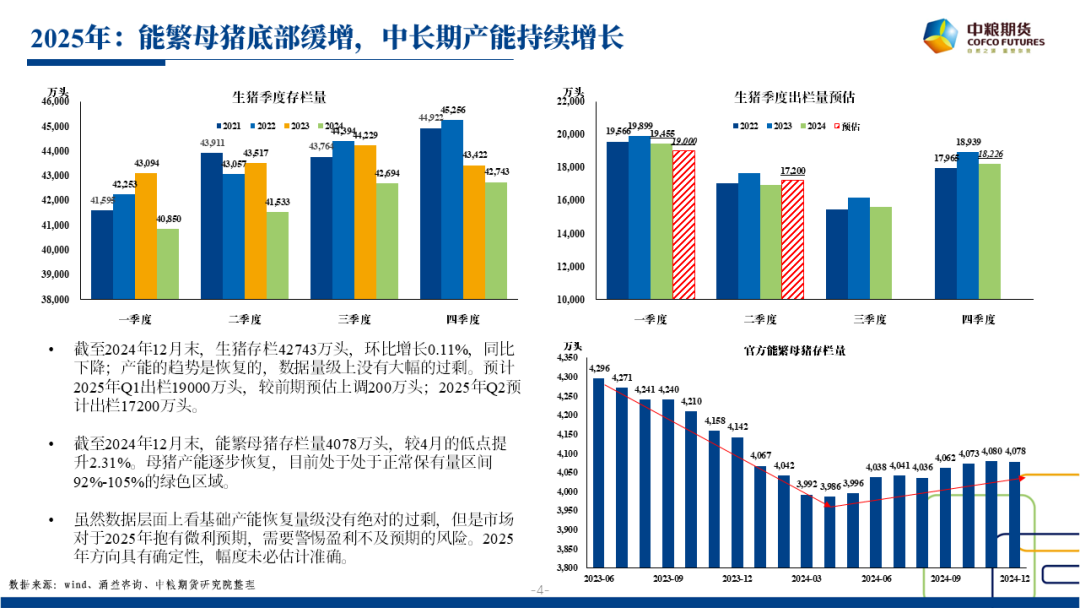

2025年,生猪期货市场将围绕产能去化链条的前三个环节展开。截至2024年12月末,能繁母猪存栏量较4月低点提升2.31%。虽基础产能恢复量级未绝对过剩,但市场对2025年持微利预期,需警惕盈利不及预期风险。生猪期货方向确定,幅度或难准确估计,超预期下跌或成为可能。

三

库存对生猪产能的调节作用

2025年,生猪产能持续增加,但非无解矛盾。总猪肉供给可通过出栏体重调节。理性上,出栏均重应下调,但实际情况未见明显下降趋势。集团市占率扩张致标猪过剩,肥猪偏紧。标猪过剩问题短期难解,育肥利润或通过育肥户入场和压栏解决。二次育肥入场概率大,当前仔猪价格偏高提升二次育肥偏好。出栏均重难下降。

冻品方面,当前低库存状态,市场预期不佳,入库谨慎。需关注绝对低价格或宰杀母猪情况。冻品入库难形成持续拉动作用,逆势入库或面临更大抛压。

四

结论:生猪期货市场策略

今年生猪期货合约中,LH2509确定性最高。按前期能繁母猪推算,9月供给压力最大。盘面给出升水及养殖利润,性价比高。今年生猪出栏递增,远月拉升难证伪。券商系资金躁动或提供套保机会。LH2505、LH2507整体空配思路,关注产能恢复及供应后移情况,尤其是二次育肥入场情绪。今年某阶段猪价或超预期大跌。

(文章来源:中粮期货)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。