玻璃期货主力大幅反弹,后市展望及风险提示

AI导读:

今日玻璃主力05合约大幅反弹,涨幅近4%。现货产销好转,需求季节性复苏,成本支撑及低位盈亏比吸引做多。后市需关注需求回暖及中游投机需求变化,多数企业亏损下,近月05合约可逢低做多。风险提示:宏观情绪转弱等风险需警惕。

行情导读:今日玻璃主力05合约大幅反弹,当前盘中涨幅已接近4%。

上涨驱动1:现货产销持续好转,库存有效去化

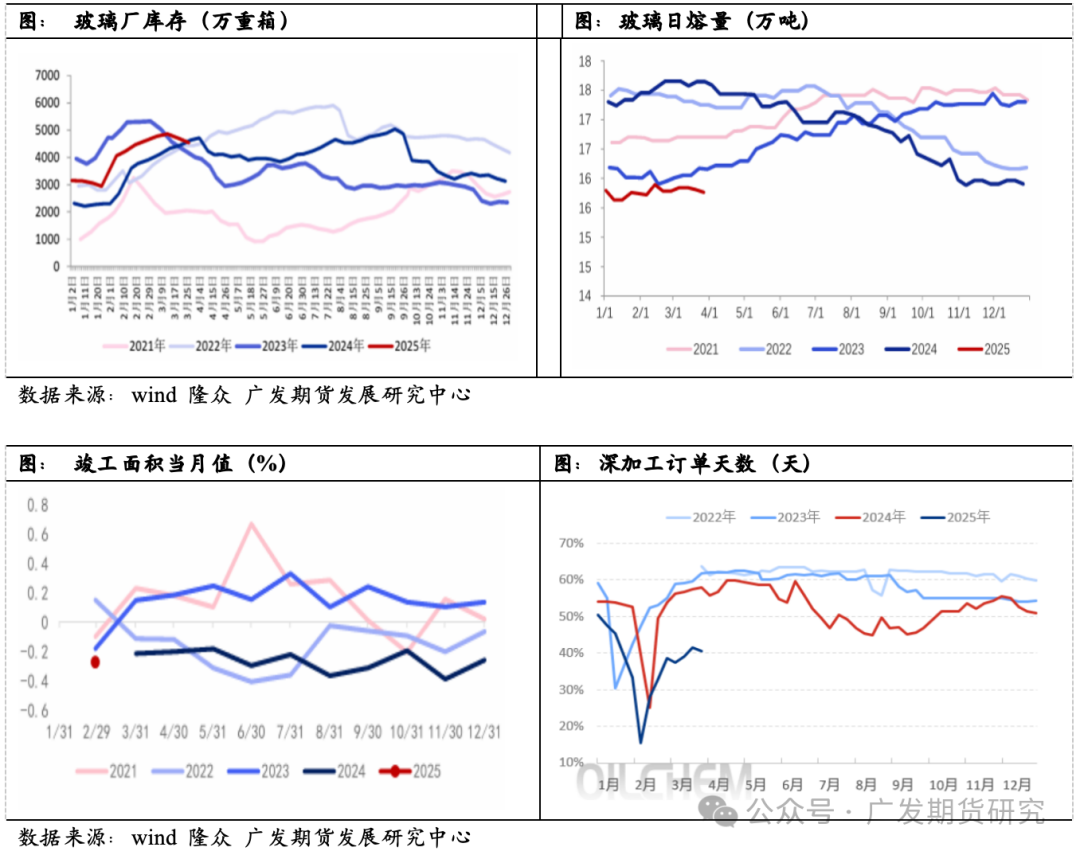

自三月中旬以来,多地产销状况明显改善,华北、华中、华东、华南等地区产销过百已持续近2周。价格较弱的湖北地区,近期产销情况稳定,库存也实现了大幅下降。深加工企业开工率回升,LOW-E玻璃样本企业开工率达到70.22%,环比持续好转,深加工订单亦呈现季节性回暖趋势。

驱动因素2:需求季节性复苏,中下游吸纳能力增强

节后盘面持续下跌,基差逐渐走弱,前期囤货逐渐消化,中游库存压力有所缓解。下游企业维持低库存策略,随着季节性刚需恢复,逢低补库行为增多,形成库存从上至下的转移。

驱动因素3:成本支撑显现,行业利润修复需求迫切

当前成本存在一定支撑,天然气产线已亏损多时,石油焦产线因原料价格上涨成本大幅上升,仅煤制气产线有微薄利润,行业整体利润不佳,亟需修复。

驱动因素4:低位盈亏比吸引做多

经过前期持续下跌,玻璃绝对价格偏低,05合约持仓量偏高,多空博弈激烈。从盈亏比角度看,低位做多具有较好的盈亏比。

后市展望:

3月中下旬以来,需求季节性恢复,产销率持续走强,部分区域现货价格上调,盘面反弹。但市场整体预期仍较为悲观,此轮玻璃去库主要由刚需补库带动,中游相对谨慎,投机需求未完全激发,近日产销重新趋弱。4月需关注需求季节性回暖,LOW-E企业开工率及深加工订单恢复情况。此外,玻璃产业链中游表现对价格影响至关重要,需关注刚需回暖及中游投机需求情绪变化。近日玻璃04-07合约逐步转为back格局,市场看好短期需求表现。考虑到玻璃绝对价格低位,多数企业亏损,需求季节性恢复下,近月05合约可逢低做多。

风险提示:宏观情绪转弱等风险需警惕

(文章来源:广发期货)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。