美债危机加重,原油期货反弹空间或受限

AI导读:

近期,特朗普调整关税政策,金融市场风险偏好回升,原油期货小幅上涨。但美债危机加重,多头信心不足,原油后续反弹空间或受限。同时,北美原油需求疲软,库存回升压力大,市场做多意愿回落。

近期,美国总统特朗普主动调整关税政策,向市场释放积极信号,金融市场风险偏好回升。受此影响,本周SC原油期货2506合约呈现小幅上涨态势。然而,当前原油市场供需结构依然偏弱,加之未来美债危机可能进一步加重,多头信心明显不足,原油后续的反弹空间或将受到较大限制。

上周,美国关税政策出现重大反转。由于美债收益率的急剧攀升,特朗普紧急宣布暂停实施“对等关税”。美债收益率短期飙升的背后,是机构购买美债意愿的大幅下降。数据显示,2025年将有9.2万亿美元美债到期,给美国财政带来前所未有的压力。特别是6月将有6.5万亿美元美债集中到期,这一规模相当于全球第三大经济体一年的GDP总量。若美国政府难以借到新债,或新债利率过高,将极大地加重美国的财政负担。今年美国财政预算约为5万亿美元,主要用于支付美债利息(约1万亿美元)、军费(约1万亿美元)、社保支出(约1.3万亿美元)和医保支出(约8600亿美元),高额的利息支出使得美国财政预算捉襟见肘。据统计,2024年美国财政赤字已超过1.8万亿美元,预计未来三年内,这一赤字将进一步扩大至2万亿美元。美国财政赤字的不断扩大,可能引发严重的金融风险,进而对原油等大宗商品价格产生不利影响。

从基本面分析,作为全球最大的原油消费国,美国的原油需求存在显著的季节性变化。数据显示,4至5月是美国原油需求的淡季,炼厂开工率维持在年内低位水平,消费后劲明显不足,累库压力逐渐显现。自2025年4月以来,美国炼厂的开工率一直维持在86.7%,较年初高点大幅回落。在消费乏力的影响下,美国原油库存持续回升。根据季节性规律,美国汽油的消费旺季通常在6至8月,即从美国阵亡将士纪念日至劳动节期间,是美国民众出行旅游的高峰期。换言之,当前距离需求旺季还有约1个月的时间,美国原油消费仍将处于淡季模式,库存将持续累积。此外,美国政府开启贸易战,导致国内物价上涨预期增加,民众生活压力增大,汽油消费可能会进一步下降。

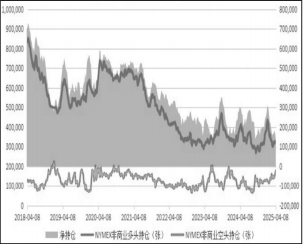

自4月以来,国际油价呈现弱势下行趋势,市场做多力量持续减弱。截至4月8日,WTI原油非商业净多持仓为139595手,环比大幅减少28090手,较3月均值下降16.20%。与此同时,布伦特原油期货净多持仓也较3月均值大幅减少35424手,降幅高达18.98%。总体来看,国际原油市场的净多头寸大幅减少,显示出市场看涨信心明显不足。

图为WTI原油期货持仓情况

综上所述,虽然美国政府主动调整关税政策,但美国面临的美债违约风险可能引发新一轮金融危机,对原油等大宗商品构成利空。同时,北美原油需求疲软、炼厂开工率偏低以及库存回升压力较大等因素,导致市场做多意愿持续回落。因此,预计原油后续的反弹空间将较为有限。

(作者单位:宝城期货)

(文章来源:期货日报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。