生物燃料政策推动美豆油需求展望

AI导读:

石油巨头与传统农业群体就生物燃料政策达成一致,目标提升生物柴油强制混合掺混量。EPA终稿发布,但2024年中终稿缺失。2025年生物柴油产量走低,美豆油价格低位。市场预期TARGET能扭转颓势。未来关注EPA会面给出的2026年掺混量及美豆油投料占比。

市场讨论

三月底和四月初,石油巨头与传统农业群体就生物燃料政策达成一致,形成石油和生物燃料联盟,与EPA会面讨论关于推动提高生物柴油强制混合掺混的要求,目标是将2025年目标量的33.5亿加仑提升至55~57.5亿加仑,暂时尚未明确敲定。这一动向对石油和生物燃料市场均产生重要影响。

EPA官网最新的终稿发布于2023年六月下旬,对2023/2024/2025年的展望进行了阐述,但2024年中的终稿缺失。数据显示,2025年1/2月份的生物柴油产量大幅走低,主要因为BTC到期后45Z政策未落地,导致利润恶化,美豆油价格区间低位运行。尽管关于2026年TARGET大幅提升的讨论尚未定论,但市场已预期这一增幅达64~72%的TARGET能彻底扭转美豆油当前的颓势。

理论测算

针对上述TARGET的讨论,其对美豆油和美豆的平衡表将产生何种量级的影响成为关键。按照2024年一代BD和二代RD的比重,以及生产生物柴油所需的油脂量进行加权计算,预计对应投料增量约800~893万吨油脂。这将进一步细化到美豆油需求增量,考虑到2024年美豆油投料占比及45Z政策的影响,预计后续加菜油和UCO的投料减量将大部分转至美豆油。

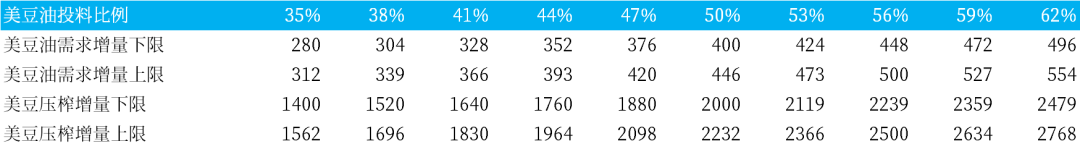

以下根据2024年豆油、菜油及进口UCO的投料比例,进行了弹性测试,具体见图4。

图4 美豆油及美豆需求增量弹性测试(万吨)

数据来源:公开信息,中粮期货研究院整理

理论上,豆油、菜油及进口UCO的投料比例上限为62%,但实际上能达到多少当前下结论过于主观。根据豆油出油率计算,可反推美豆的压榨需求增量。

结合当前美豆油平衡表来看,25/26年度的生物质燃料需求增量有大幅空间,且美豆油可能再度成为净进口状态。这一趋势与21/22年度平衡表大幅上调生物质燃料需求相似,对应美豆油价格具有较大的想象空间。

对于美豆市场,可参考2018年中美贸易战时期的数据。当时,美国出口至中国的大豆减少,而增加对欧盟的出口。基于当前种植意向报告和展望论坛的数据,如果美豆国内压榨增量能够化解出口端的贸易减量,我们将得到一张怎样的25/26美豆平衡表值得关注。

未来关注

当前,我们首要关注的是EPA会面将给出怎样的2026年掺混量,其次需要评估35~62%的刻度实际落在何处。

从美国角度看,确实有提高美豆压榨的需求。在豆粕故事相对匮乏的时代,美豆油的故事或可再讲一遍。美国作为农业大国,希望保证农业产出端的优势,可能通过补贴等手段保证大豆种植和压榨。至于补贴政策,如将BTC换成45Z,无需担心资金问题。

至于2026年美豆油投料占比比重,相对主观。35%的原比重是基础,进口UCO很可能被替代,菜油需要对美豆油折价才能进入投料考量。因此,若2026年大幅增加RVO的政策落地,美豆油方向明确。至于止盈点位,建议根据EIA的投料比例月度更新来判断,追求模糊的正确。

(文章来源:中粮期货)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。