不锈钢期货走势震荡偏强,镍矿政策扰动频繁

AI导读:

2月以来,不锈钢期货走势震荡偏强,受宏观因素及海外镍矿政策扰动影响。供给端供应相对宽松,需求端下游消费低迷。镍矿政策频繁调整,原料端成本支撑较强。不锈钢供应压力较大,库存持续攀升。下游消费中,汽车和家电领域表现较强韧性。后市展望,短期不锈钢期货或延续震荡,中期价格或有回落压力。

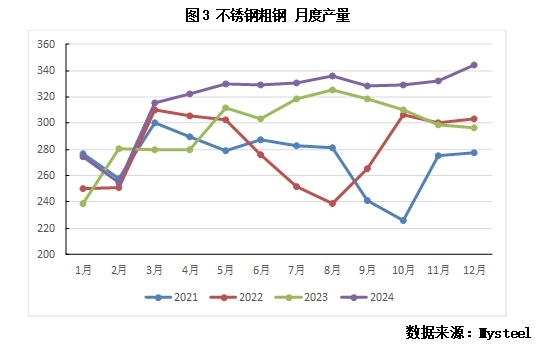

2月以来,不锈钢期货走势震荡偏强,主要受宏观因素积极及海外镍矿政策扰动等多重因素影响。供给端,据Mysteel数据,3月钢厂排产环比增长近11%至350万吨,供应相对宽松。需求端,节后需求恢复不及市场预期,下游消费相对低迷,整体采购情绪一般。

一、原料端提高较强成本支撑

1、镍矿政策扰动频繁

年初至今,印尼政府频繁调整镍产业政策,管控越发严格,意在掌控资源及产品的定价权。菲律宾政府也出台了禁止原矿出口的提案。2月17日,印尼总统普拉博沃发布总统令,宣布自然资源出口外汇管制政策。从3月1日起,相关出口商需将外汇收入存入国家银行,期限12个月。据SMM分析,该法案目前主要针对煤炭,对印尼镍加工产品暂无直接限制,但会间接提高成本,使项目延期或产能受限。2月24日,印尼能源和矿产资源部重新审查镍矿配额,并宣称减少2025年的配额。

3月1日,印尼能矿部调整金属矿产基准价格计算方式。8日,印尼政府提议将镍矿税率从固定的10%改为14%-19%,镍铁税率从固定2%调整为5%-7%。目前该修订案未定论,若通过,将增加镍矿开采企业的成本,推动镍价上涨。

2月6日,菲律宾参议院透露,该国国会最早可能在6月份批准禁止原矿出口的法案,5年后实施,以便矿企建设加工厂。菲律宾是世界第二大镍矿石供应国,短期影响有限。

2、镍价重心有所上移

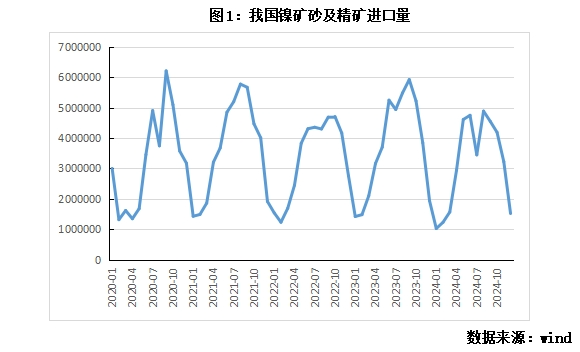

2024年我国进口镍矿砂及精矿量3793.9万吨,同比减少14.7%,其中91%进口自菲律宾。12月进口量152.0万吨,同比减少21.7%。主要原因是国内镍铁产量下降。

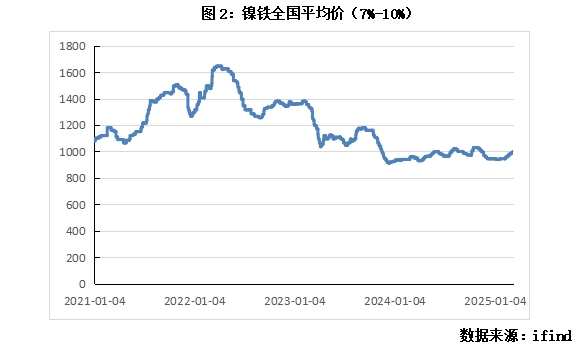

今年以来,受印尼大厂减产及政策扰动影响,镍价重心上移。3月印尼镍矿CIF价从42美元/湿吨上涨至46美元/湿吨。截至3月12日,镍铁全国平均价为1000元/镍点,较去年底增长5.8%。全年来看,2025年中国和印尼仍有一些产能待投放,镍资源供应整体偏过剩,但低位镍价下,仍需关注印尼镍矿政策变化。

二、不锈钢供应压力仍较大

1、3月不锈钢排产处于高位

据Mysteel数据,1-2月43家钢铁企业不锈钢粗钢产量600.7万吨,同比增长13.6%。3月国内粗钢产量环比增长近11.4%至350.2万吨,供应相对宽松。

不锈钢远期规划产能仍较多,国内有近千万吨产能待投产,印尼也规划了较多产能,后续仍面临较大供应压力。

2、社库持续攀升

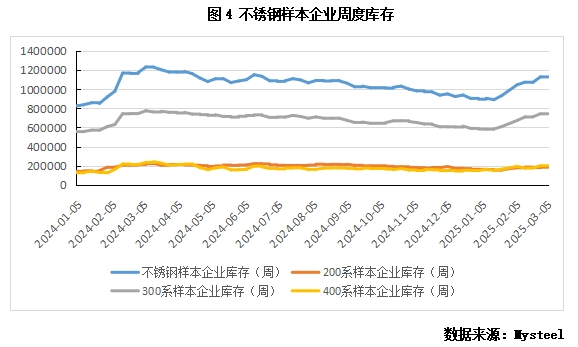

节后开启累库模式,截至3月10日,不锈钢89家样本企业周度库存11.2万吨,较节前增幅达20.5%。库存增加的原因是供强需弱。分系别来看,200系、300系和400系的周度库存分别增长15.8%、23.1%和15.6%。

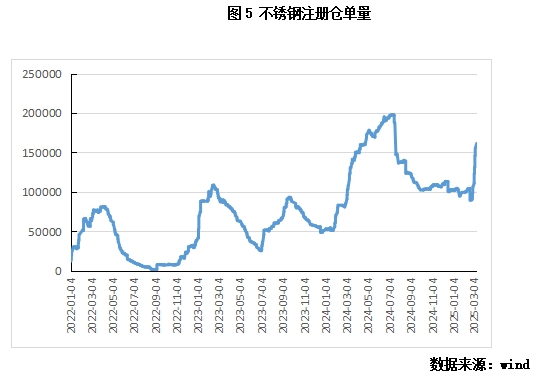

进入3月,不锈钢期货注册仓单量明显增加,截至3月12日,注册仓单量18.5万吨,市场货源较充足,钢厂库存积压。

三、下游消费相对低迷,汽车和家电消费呈韧性

节后需求恢复不及市场预期,下游消费低迷。房地产和基建表现低迷,汽车和家电等领域表现较强韧性。

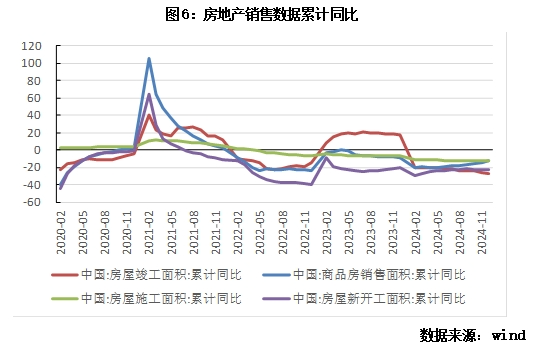

房地产方面,1-2月30城新房销售面积同比增长2.7%,降幅超30%,成交乏力。二手房销售面积同比增长48.9%,城市间分化明显,政策基调是“稳住楼市”。预计在刺激政策加持下,2025年房地产市场表现将有所好转。

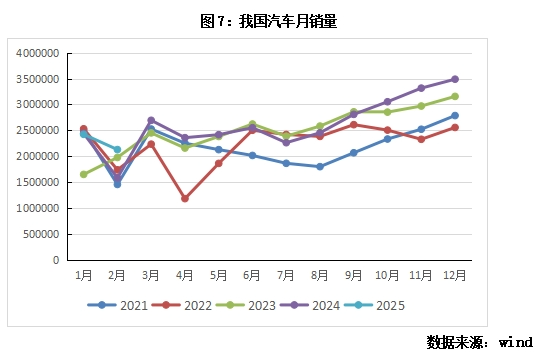

汽车方面,1-2月汽车销量455.2万辆,同比增长13.2%。新能源汽车产销同比分别增长52%,新车销量占总销量的40.3%,销售开局良好。

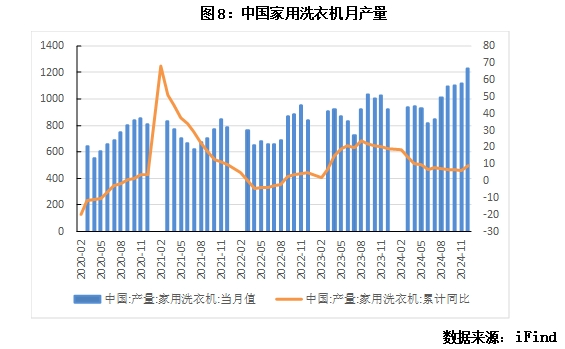

家电方面,今年前8周,空调线上线下零售额同比分别增长8.8%和42.7%,受以旧换新政策刺激,预计今年家电需求仍呈较强韧性。

四、后市展望

短期而言,菲律宾矿区雨季未结束,印尼斋月对供应可能产生影响,3月镍矿供应偏紧,成本端支撑仍存。3月不锈钢排产维持高位,需求恢复缓慢,预计不锈钢期货延续震荡。基于矿端偏紧及印尼政策因素,短期或仍有上行动能。

往后看,4月以后镍矿供应偏紧态势有望缓解,中期不锈钢价格或有回落压力。印尼镍矿配额政策不确定性较强,需持续关注。

(文章来源:正信期货)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。