全球经济不确定性加剧,黄金避险需求强劲

AI导读:

全球经济不确定性加剧,美国新政府关税政策和全球贸易摩擦升级,导致黄金再次成为市场避险的首选资产。同时,能源转型中的技术创新为全球经济注入长期增长动能。投资者需保持信息敏感,灵活调整策略以应对风险。

新华财经北京2月25日电 全球经济正处于前所未有的不确定性之中。美国新政府的关税政策、全球贸易摩擦持续升级,叠加各主要经济体面临的通胀压力和地缘政治风险,导致市场风险与资金避险需求同时上升。在这种全球贸易摩擦加剧和政策不确定性增加的背景下,黄金再次成为投资者避险的首选资产。

然而,也要看到,能源转型中的技术创新正在为全球经济注入长期增长的动力。因此,在这样多变且充满机遇的市场环境中,保持信息敏感性并灵活调整策略,是成功应对风险的关键。

“特朗普交易”推动黄金避险需求强劲

自特朗普上任以来,伦敦金库内的黄金提取活动显著加速,大量实物金条流向美国市场,推动黄金现货价格持续攀升,一度接近3000美元/盎司的高位。

市场观察家指出,这一波行情反映出投资者利用关税威胁进行套利,即采用“特朗普交易”策略,通过跨市场买卖现货与期货合约来获取利差收益。这种跨市场套利行为不仅显示出避险需求的强劲,也反映出全球贵金属市场中物流及实物贵金属流动的复杂性。自美国总统选举以来,已有大量黄金从伦敦流向纽约Comex交易所仓库。

尽管黄金长期被视为稳健的避险资产,但近期市场却表现出极高的波动性。在连续数周的上涨后,黄金价格曾在短时间内暴跌超过1.5%,市场波动剧烈。面对这种情况,上海黄金交易所及各大商业银行迅速调整保证金比例及交易规则,并向投资者发出风险提示,要求合理控制持仓、密切关注保证金余额及市场流动性。这些措施旨在降低市场非理性波动带来的风险,保障市场稳定运行。

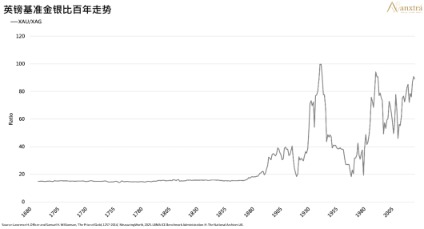

与黄金相比,白银市场由于交易规模较小,价格波动往往更为剧烈。当前金银比处于历史高位,显示白银相对被低估,但也意味着在多空博弈中,白银价格可能随时出现大幅波动。

此外,部分投资者利用市场结构性短缺和实物库存转移进行套利交易。例如,在美国市场中,由于进口关税风险的影响,部分黄金与白银实物已从伦敦流向纽约,形成了明显的溢价差异。

根据统计数据显示,2024年9月底至12月底期间,伦敦白银库存量大幅减少,而CME白银库存量则相应增加。这为短期套利提供了机会,但同时也加大了市场流动性风险。

银行与机构调整应对措施以应对市场波动

面对市场的剧烈波动和不确定性,各大银行和金融机构纷纷调整其黄金及贵金属业务的运营策略。中国银行、招商银行等金融机构已对黄金账户的产品条件进行调整,例如提高积存金产品的最小购买金额并下调相关产品利率,以适应市场环境的变化。这些措施旨在提高风险防控意识,同时引导投资者保持理性,避免因盲目追高而陷入市场波动风险。

此外,国际投资银行如摩根大通、瑞银和高盛也发布了关于黄金价格的看涨预测。部分机构预计2025年黄金价格有望再创新高,接近或超过3000美元/盎司。这些机构基于中央银行持续增持黄金、全球避险需求上升以及美元可能走弱等因素,认为贵金属将在未来宏观经济不确定性增加时成为重要的资产保值工具。

其中,摩根大通研究部预测2025年黄金价格将上涨至3000美元/盎司,但预计2025年第四季度的平均价为2950美元/盎司。

另外值得注意的是,能源转型和技术创新正在为全球经济长期发展注入全新动能。全球能源转型进程正在加速推进,而技术创新则成为推动这一转型的关键动力。近期,业界关注到新一代极低铱技术取得重大突破,这将有助于降低生产成本并推动绿色氢能的大规模应用。

综上所述,当前市场正处于贸易摩擦、政策不确定性、通胀压力及地缘政治风险交织的背景下。美国新一轮关税政策导致国际贸易局势动荡不安,促使全球投资者转向黄金等避险资产。同时,金融机构与央行也在调整业务规则与产品条件以应对市场波动。此外,能源转型中的技术创新正在为全球经济注入长期增长动能。在这样多变且充满机遇的市场环境中,保持信息敏感性并灵活调整策略是成功应对风险的关键。

(作者系世界铂金投资协会)

(文章来源:新华财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。