中美经贸高层会谈进展及美豆供需报告影响豆粕市场

AI导读:

中美经贸高层会谈取得实质性进展,叠加美国农业部5月供需报告偏多,美豆期货上涨。国内豆粕相对偏弱,南美丰产与到港预期增加压制现货价格。但中期进口转向北美后,美豆种植面积及天气炒作将影响豆粕走势。短期供应充足,豆粕现货承压,但长期来看,美豆对豆粕成本预期有影响。

中美经贸高层会谈取得实质性进展,叠加美国农业部(USDA)5月供需报告偏多,支撑CBOT大豆期货一举突破1050美分/蒲式耳关口,上涨至三个月高点。而国内豆粕相对偏弱,南美丰产与到港预期增加压制豆粕现货价格,但中期在进口转向北美后,新作种植面积及天气炒作将带动美豆价格变化,从成本端影响豆粕走势。

中美贸易缓和,供需报告利多

当地时间5月12日,双方发布《中美日内瓦经贸会谈联合声明》,大幅降低双边关税水平,这一消息缓解了市场担忧,使得CBOT大豆及相关品种普遍反弹。此外,5月供需报告显示,新作美豆期末库存预估低于市场预期,也提振了市场情绪。

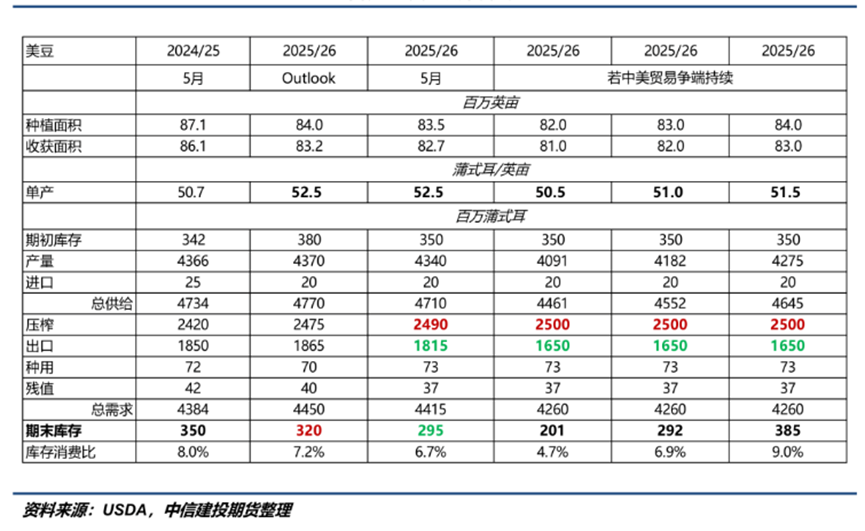

报告上调美豆旧作出口,带动结转库存下调。新作方面,2025/26年度第一份平衡表预估中,种植面积、单产等数据公布,偏高的新作单产预估使得美豆后市天气容错空间下降,未来CBOT大豆市场仍存在天气炒作机会,或对内盘豆粕存在隐形支撑。  美豆供需平衡表

美豆供需平衡表

不过,当前对美国大豆加征的关税并未完全取消,进口成本不低,竞争力未显著改善,因此短期内我国进口格局整体变动有限,仍以进口南美大豆为主。虽然美豆价格走强抬升了下游油粕成本,但目前巴西大豆进口到港量较大,油厂开机率回升,叠加南美丰产压力不减,我国豆粕中期供应格局仍偏宽松。

短期供应充足,豆粕现货承压

豆粕节前连续走弱,主要受到南美丰产与到港压力的影响。据机构数据显示,五一假期期间,豆粕现货价格大幅下挫;近半个月以来,沿海地区43%蛋白豆粕价格跌幅近700元/吨。虽然节后宏观情绪缓和提振美豆上行,豆粕找到短暂支撑,但就国内而言,目前大豆供应预期充裕,油厂开机率逐步增加。

数据显示,2025年第19周全国油厂大豆压榨量预计增至174.3万吨,开机率升至49%。豆粕现货供应由紧转松,虽然当前库存偏低,但即将步入累库周期。因此,短期来看,豆粕盘面处于供增预期兑现阶段,期货价格上行空间不足。不过也不宜过分悲观,随着美豆种植生长期逐渐主导盘面,豆粕期货预计会逐渐强于现货。

美豆种植方面,短期内北美天气利于大豆播种。截至5月11日当周,美豆播种进度高于市场预期及去年同期,反应良好雨热条件对大豆播种的推动。未来两周中西部地区有广泛阵雨,同时最高气温普遍在22-27℃,有利于大豆播种继续推进。

此外,虽然短期良好天气条件有望令市场持有高单产预期,但由于大豆价格波动及贸易形势未定,北美农户种植意愿还不能确定,因此市场目前对美豆新作种植面积存在分歧。

美豆长期影响,豆粕成本预期增加

综合来看,短期内高到港预期压制豆粕现货,而南美大豆逐渐消耗后市场将进入北美交易阶段,美国的种植面积和天气炒作将主导远月合约。此外,政策风险溢价也将对远月豆粕估值产生影响。

虽然目前仍旧是南美大豆进口的窗口期,但南美大豆供应预计后市变动不大。而在9月前,美豆的种植情况将逐渐体现在盘面上。如果北美天气情况不利于大豆的播种收割,均可能触发美豆天气升水。而到了9月,随着南美旧作不断消耗,国内大豆供应可能再度偏紧,若中美关税没有达成使美豆具有进口优势的条件,国内大豆供应紧缺或加剧,远月豆粕估值将被推升。

因此,综合来看,豆粕市场预计在短期内仍将承受巴西大豆的到港压力,之后随着时间的推移,市场将关注北美天气情况及中美贸易局势的发展,而在9月进入美豆进口期后,成本端预计对豆粕有所支撑,但综合全年供应宽松预期来看,豆粕估值存在上限。

(文章来源:新华财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。