生猪周期底层逻辑及2025年产能变化前瞻

AI导读:

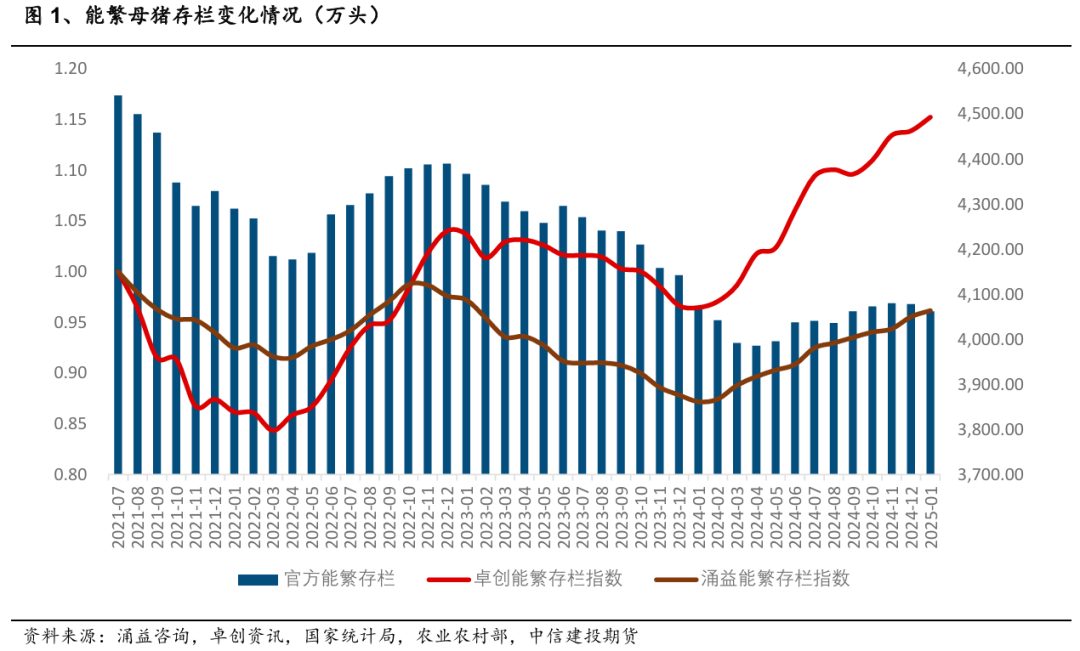

本文深入探讨了生猪周期的底层逻辑,包括生产周期链条、价格信号滞后和供需错配循环。同时,分析了理论滞后性与实际验证的关系,以及2025年生猪产能变化的前瞻。文章指出,当前能繁母猪存栏量仍偏高,预计全年能繁存栏量将维持在一定区间,对生猪期货市场产生重要影响。

一、生猪周期的底层逻辑

基于生猪养殖周期和价格信号传导规律,能繁母猪存栏变化的核心逻辑链条可归纳为:养殖利润波动→产能调节决策(补栏/淘汰)→能繁母猪存栏量变化→仔猪供给→未来生猪供给调整→价格周期性波动。生猪周期的本质是能繁母猪存栏量与生猪价格之间的滞后性传导,其根源在于生猪生产的长周期特性与供需错配。

具体表现为:

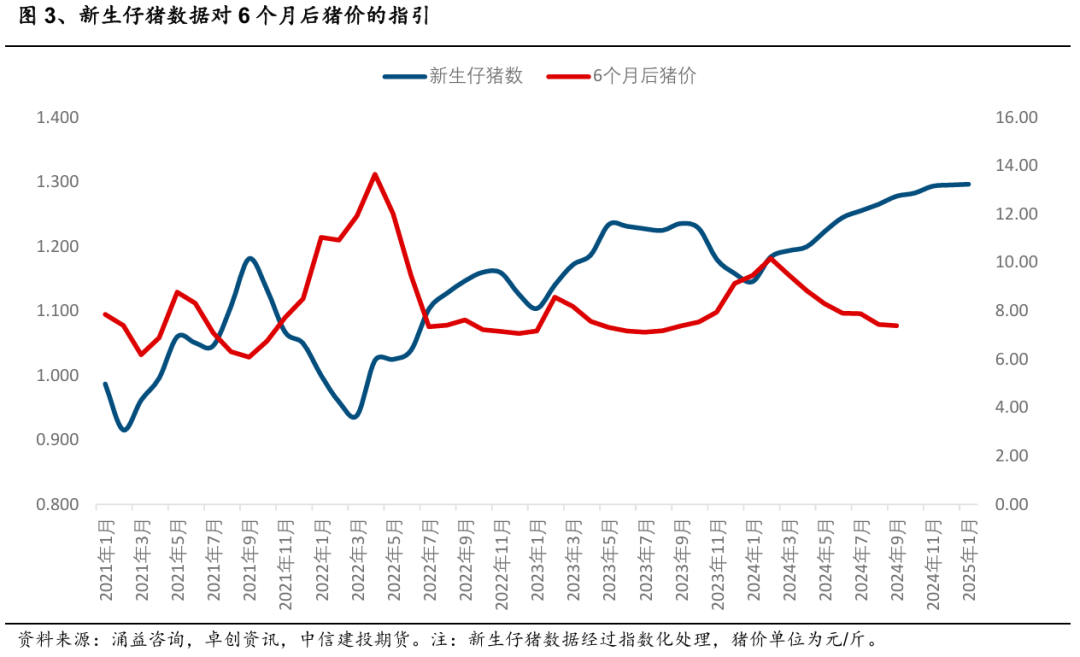

1、生产周期链条长。从能繁母猪补栏到商品猪出栏需经历10-13个月完整周期,包括后备母猪培育(7-8个月)→配种妊娠(4个月)→仔猪育肥(6-7个月)。生猪期货投资者需密切关注这一周期变化。

2、价格信号滞后。当猪价上涨时,养殖户补栏能繁母猪的决策需10个月以上才能转化为生猪供给增量;反之,猪价下跌时,产能淘汰的效应同样滞后。

3、供需错配循环。能繁母猪存栏量的增减直接决定未来生猪供给,但市场供需关系的变化因生产周期而滞后,形成“供过于求→价格下跌→产能出清→供不应求→价格上涨→产能扩张”的循环。这种供需错配是生猪期货价格波动的重要因素。

猪周期的核心矛盾是生产周期刚性与价格信号弹性的冲突。未来,随着规模化占比提升,周期振幅可能收窄,但滞后性传导机制仍将长期存在。

当前市场主要矛盾在于,能繁母猪存栏偏高与2025年猪价下行压力并存,在产能并未出现明显去化的格局下,进一步的驱动依赖产业博弈的结果。

二、理论滞后性与实际验证

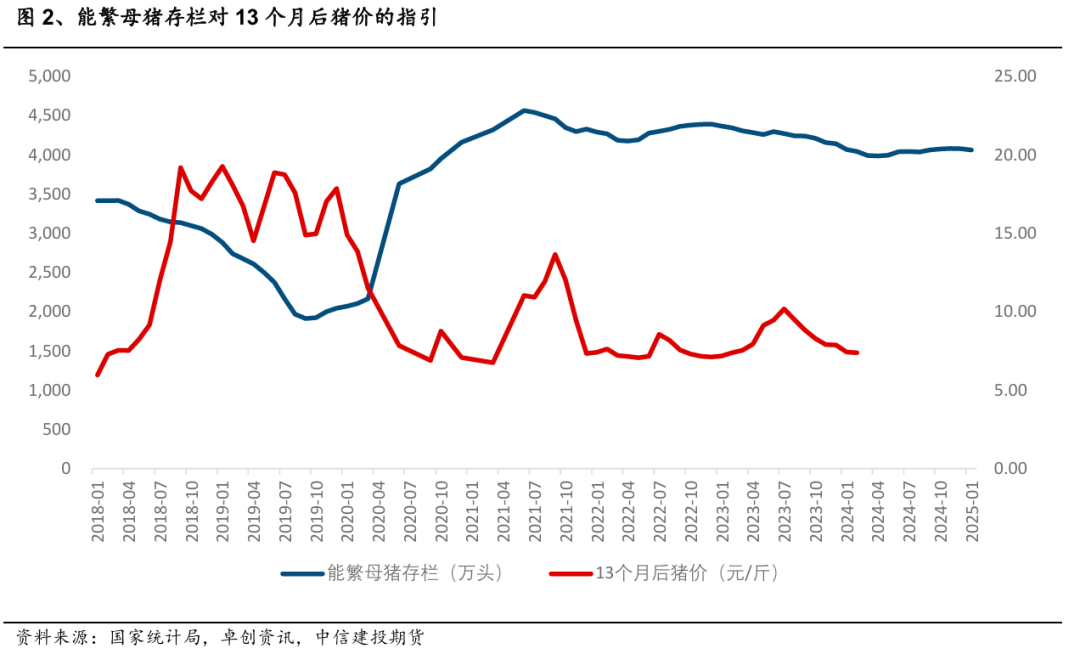

根据养殖理论传导周期测算,从能繁母猪补栏到商品猪出栏,需经历完整的生产链条:后备母猪培育(7-8个月)→ 配种妊娠(4个月)→ 仔猪育肥(6-7个月)。因此,理论上能繁母猪存栏量的变化会在10-13个月后反映到生猪供给和价格上,这为生猪期货投资者提供了重要的时间窗口。

通过历史数据测算,能繁母猪存栏量与13个月后的生猪价格呈现显著负相关(相关系数r=-0.75)。近几轮能繁母猪去化的典型周期显示,每轮能繁去化幅度均在8%以上,足以支撑新的一轮涨价行情。但养殖技术进步可能缩短或延长传导时间。

阶段性价格拐点的验证经验表明,能繁存栏拐点与猪价拐点的滞后关系显著,这为生猪期货的价格预测提供了重要参考。

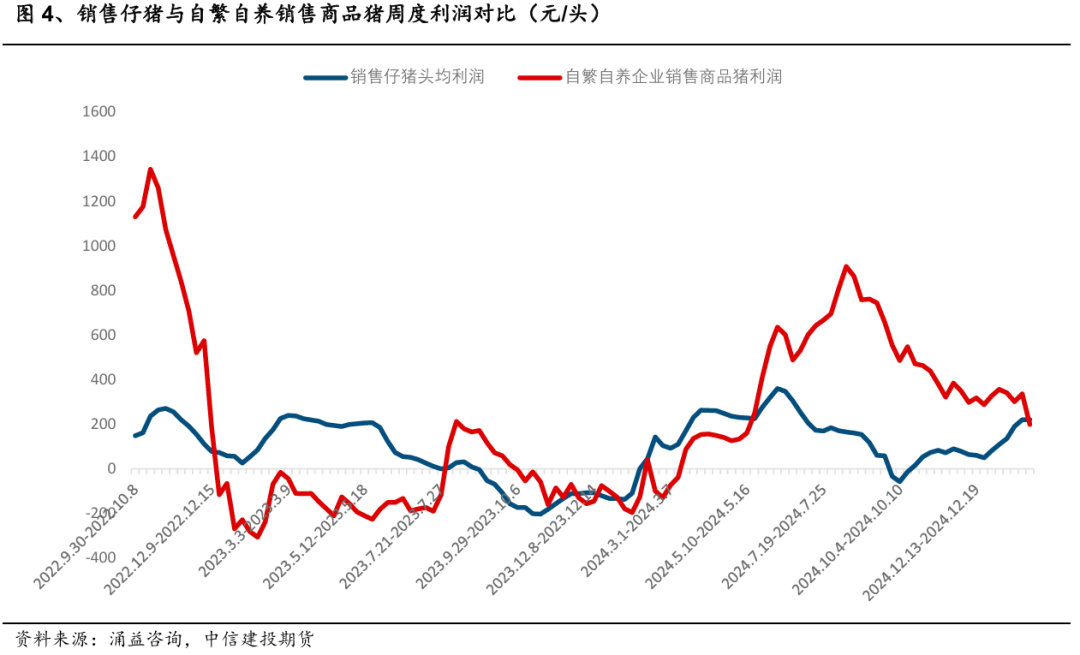

三、2025年生猪产能变化前瞻

当前能繁母猪存栏量仍超正常保有量,截至2025年1月,全国能繁母猪存栏量为4062万头,同比仍增长0.8%。在自繁自养与外销仔猪均有利润的背景下,产能扩张与结构调整并行或是2025年的主要基调。预计全年能繁存栏量维持在4000-4100万头区间,同比波动幅度不超过3%,但仍高于供需平衡水平。这将对生猪期货市场产生重要影响。

(文章来源:中信建投期货)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。