伊以冲突升级推升原油市场风险溢价

AI导读:

伊朗和以色列之间的冲突不断升级,对全球市场产生巨大冲击。全球资金加速涌入原油市场布局做多,推动原油价格形成显著风险溢价。同时,油轮运费与航运板块飙升,全球市场动荡不安。

最近几天,伊朗和以色列之间的冲突不断升级,对全球市场产生了巨大冲击。

多家券商研报指出,此次冲突的烈度与持续性或将远超去年两国的相互袭击,存在进入“未知领域”的风险。原油市场因此受到波及,全球资金加速涌入布局做多。

6月13日,美国原油期权市场总成交量激增至68.1万份,其中80美元看涨期权交易尤为活跃。市场正基于中东局势可能引发的原油供应冲击进行风险定价,推动原油价格形成显著的风险溢价。

资金涌入押注油价暴涨

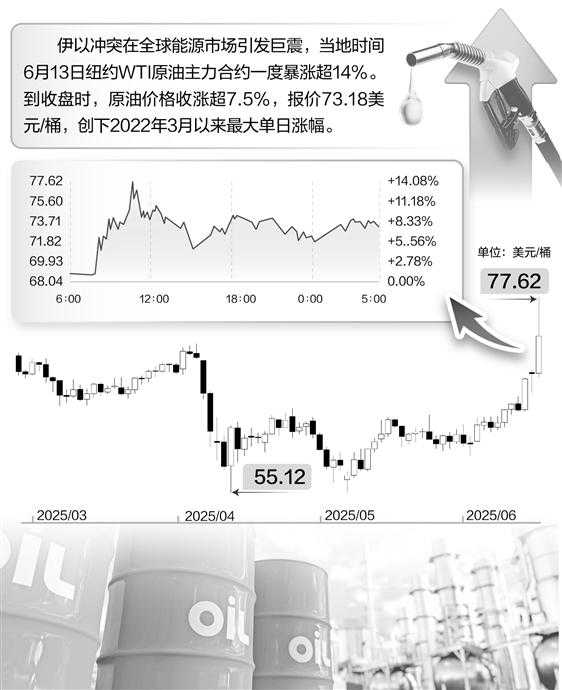

本轮伊以冲突导致全球能源市场动荡,6月13日纽约WTI原油一度暴涨超14%,最终收涨超7.5%,报价73.18美元/桶,创下2022年3月以来最大单日涨幅。同时,美国原油ETF(USO)大涨6.89%,创下5个月以来新高。

据美国商品期货交易委员会(CFTC)数据,截至6月10日当周,投机者所持纽约WTI原油净多头合约增加1.6万手,增至17.91万手,为19周以来新高。布伦特原油市场也呈现出类似的趋势。

此外,海外投资者大量买入原油看涨期权,押注未来油价将进一步上涨至80美元之上。6月13日,WTI原油2025年8月到期、行权价为80美元的看涨期权成交达3.34万份,创下今年1月以来的单日最高纪录。

油轮运费与航运板块飙升

受中东地区石油供应中断预期影响,波罗的海干散货指数(BDI)上涨3.36%,报1968点,创出去年10月初以来新高。A股航运板块也迎来逆势拉升。

与此同时,基准油轮运费飙升。7月份远期运费协议(针对中东原油运往亚洲的未来成本)在美国时间6月13日一度上涨15%至每吨12.83美元。

摩根大通首席大宗商品策略师表示,当前油价已部分反映了地缘政治风险溢价,市场对“最坏情境”给出了定价。若冲突升级,可能导致霍尔木兹海峡关闭或中东战火全面升级,对供应端的冲击可能远超伊朗原油出口减少的程度。

全球市场动荡不安

中东局势紧张搅动着全球市场,其影响范围备受关注。除了国际原油价格飙升外,黄金等避险资产也明显拉升,国际金价一度飙升至高位。

同时,全球主要股市出现下挫,美股三大指数集体大跌。业内人士指出,中东局势紧张曾多次导致油价暴涨,对全球经济造成严重冲击。然而,也有分析师认为原油运输受阻风险仍有待进一步评估。

银河证券策略分析师杨超认为,中长期来看,原油价格可能仍然震荡偏弱。欧佩克+宣布增产计划,供应增量显著,而地缘风险溢价难以持久。

此外,本周多家央行将召开议息会议,油价和关税问题成为市场关注焦点。美国消费者物价指数和生产者价格指数低于预期,提振了宽松预期。

(文章来源:证券时报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。