橡胶期货市场回暖,估值与成本成关注焦点

AI导读:

近期,受泰国雷雨天气及汽车销售数据向好提振,橡胶期货市场回暖。银河期货负责人指出,橡胶板块估值较高,同比涨幅达30%,但宏观驱动转弱,价格依赖气候因素。汽车销量增长对橡胶轮胎制造业有影响,而供应方面存在气候不确定性。投资者需保持谨慎。

近期,受泰国雷雨天气预期及汽车销售数据持续向好的双重提振,橡胶期货市场出现了回暖迹象,这一现象引发了市场对橡胶估值与成本的深入讨论。在期货日报“飞鹊财经”直播栏目中,银河期货化工板块负责人潘盛杰针对这些热点进行了详细解读。

潘盛杰指出,当前橡胶板块估值已达到较高水平,同比涨幅高达30%。但宏观驱动因素有所减弱,橡胶价格的进一步上涨将更多依赖于气候等外部因素。成本方面,国内云南橡胶成本在7000~9000元/吨,而泰国等海外主产国的成本则相对较低。若综合考虑人工、养护等长期成本,综合成本可能攀升至18000元/吨。值得注意的是,人工成本与胶价呈正相关,近年来胶价的上涨已带动胶农收入提升30%。然而,高估值也可能刺激产能的释放,从而对后续走势构成压力。

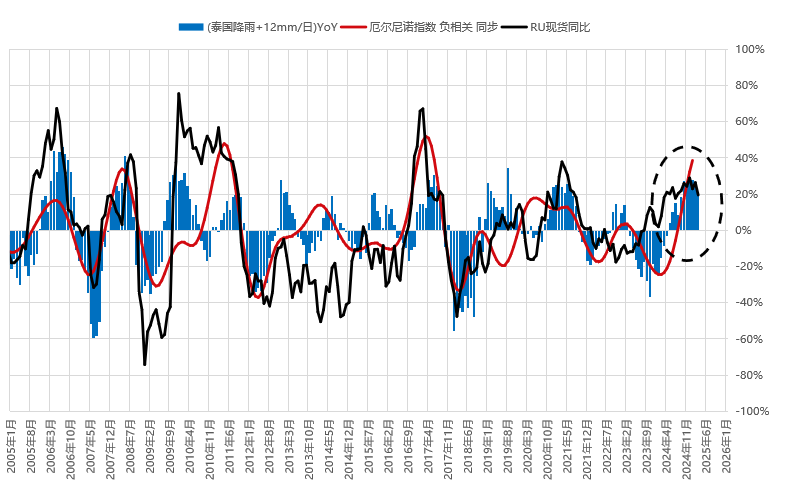

泰国气象局发布预警,3月12日至14日,泰国南部地区将迎来雷阵雨和局部大雨,提醒农民关注作物受损情况。同时,中国国内生产区及国外种植园仍处于收割暂停状态,导致原材料价格持续高位运行。

需求方面,尽管欧盟对中国制造的电动汽车征收关税导致部分品牌销量下滑,但中国在2月份再次领跑全球电动汽车销量,同比增长显著。汽车销量的变化对橡胶轮胎的汽车制造业具有重要影响。乘联会数据显示,今年2月全国乘用车市场零售量达到138.6万辆,同比增长26%,显示出汽车市场的强劲复苏态势。

供应方面,橡胶产业的产能周期与气候因素共同作用于市场。东南亚主产国如泰国、印尼在2019年已进入七年累计产量拐点,但单年产量拐点尚未到来。新兴产胶国如非洲科特迪瓦的增量,以及越南、中国的产量稳步增长,为市场提供新动力。然而,气候因素的不确定性仍需关注。厄尔尼诺指数降温至接近拉尼娜阈值,可能导致3—4月干旱加剧,进一步影响供应。

轮胎开工率及全钢胎消费增速疲软,显示出需求端缺乏显著增长点。产业链主要矛盾集中在近月合约月差走强、标胶进口减少与仓单压力等方面。值得注意的是,RU仓单处于历史低位,若国储重启收储,可能助推价格走强。

展望未来,潘盛杰认为,橡胶板块短期受气候及低仓单支撑,存在结构性机会。但中长期来看,产能释放与需求疲软将限制其上行空间。因此,投资者需保持谨慎,灵活应对市场变化。

(文章来源:期货日报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。