黄金价格飙升:2028年或触10000美元大关,市场热议持续

AI导读:

今年现货黄金价格累计飙升逾50%,业内预测2028年或达10000美元。美联储降息、地缘政治不确定性及债务问题支撑金价,市场对黄金长期走势保持乐观,但需警惕短期回调风险。

财联社10月13日讯(编辑潇湘)今年迄今,现货黄金价格已累计飙升了逾50%,黄金市场成为投资者关注焦点。而根据业内人士的统计,若金价能维系当前的上涨速度,最早到2028年便有望触摸到10000美元大关的门槛,这一预测引发市场热议。

上周,金价已历史上首次突破了每盎司4000美元大关,随后在上周五又因美国总统特朗普的关税威胁而再度出现跳涨,日内早间已进一步刷新了历史高位4060美元,显示地缘政治因素对贵金属市场的深刻影响。

如果我们早在一个月前所介绍的那样,目前已只有1979年的那波黄金史诗级大牛市,升势比眼下更为猛烈。在1979年,纽约期金全年的涨幅为126.5%,而年内迄今的涨幅约为53%,当前黄金涨势虽不及历史峰值,但持续性更强。

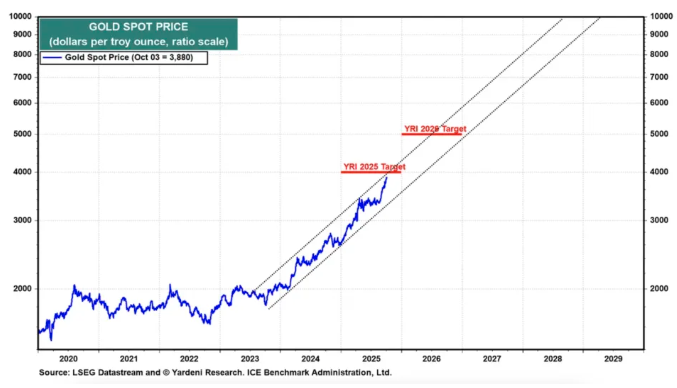

对此,贵金属市场“老将”、Yardeni研究公司总裁Ed Yardeni在周一的报告中,重申了其此前对黄金的看涨预测。值得一提的是,Yardeni之前对黄金的看涨预期已屡次提前实现,其分析框架备受市场认可。

他当时曾列举了黄金的诸多传统避险属性:如对冲通胀风险、俄罗斯资产遭冻结后央行去美元化以及特朗普发动贸易战并试图颠覆全球地缘政治秩序等因素,这些因素共同支撑了黄金的长期上涨逻辑。

Yardeni表示,“我们目前的黄金目标是2026年达到5000美元。若维持当前涨势,2030年前或将突破1万美元大关。”这一明确目标为市场提供了重要参考。

根据Yardeni追踪的自2023年末以来的黄金走势显示,其当前的上涨趋势若能维系,有望在2028年中至2029年初之间达到每盎司1万美元的里程碑,进一步强化了市场对黄金的乐观预期。

美联储上月转向降息政策也提振了金价,联储政策制定者正将更多注意力转向停滞的劳动力市场,而非抗击通胀——尽管在特朗普关税政策影响下,美国通胀率仍始终顽固地高于2%的目标,货币政策转向成为金价上涨的重要推手。

与此同时,包括美国在内的主要发达经济体债务激增,令投资者对全球货币体系感到不安。这助推了所谓的“货币贬值交易”——人们纷纷转而押注贵金属和比特币,预期各国政府将放任通胀升温以缓解债务压力,债务问题成为黄金需求的新增动力。

凯投宏观(Capital Economics)气候与大宗商品经济学家Hamad Hussain在近期的一份报告中指出,“害怕错失”(FOMO)的情绪正悄然渗透至黄金交易,使得客观评估黄金的价值变得更加困难。他预计金价将持续攀升,但随着关键利好因素减弱,涨幅将趋缓,市场情绪波动值得关注。

Hussain列举了支撑金价的三大因素:美联储降息、地缘政治不确定性及财政可持续性担忧。另一方面,他也提到近期金价上涨恰逢美元走势稳定且通胀保值债券收益率走高——这些都是贵金属市场过度乐观的明显迹象,需警惕短期回调风险。

“一如既往,黄金不产生收益使得客观估值异常困难,”他表示,“综合来看,我们认为未来几年金价名义上可能持续缓慢攀升,长期配置价值依然突出。”

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。