金价波动背后:长期投资价值仍存,黄金ETF定投成新选择

AI导读:

金价今年波动较大,先创新高后回调。本文分析了金价调整的原因,探讨了黄金的长期投资价值,并介绍了黄金ETF及其定投策略,为投资者提供参考。

今年以来,金价经历了大幅波动,先是一路飙升,屡创新高,随后进入调整阶段,回到了四月初的水平。这一波回调引发了投资者的广泛关注:金价为何会调整如此之多?未来走势又将如何?现在是应观望还是入场?

01

近期金价大幅调整的原因

近期金价显著调整的主要因素有三:

一、全球关税谈判取得突破性进展

国际贸易关系一直是影响金价的重要因素。自四月下旬以来,关税问题逐步取得进展,显著缓解了市场避险情绪,导致部分资金从黄金市场流出,转向其他风险资产。

二、地缘冲突缓和

近期全球地缘冲突呈缓和趋势,风险偏好上升,部分避险资金流出黄金市场,促使金价下调。

三、前期增长过快,投资者获利了结

部分投资者在前期已积累可观利润,选择获利了结,增加了黄金市场供应量,对金价造成下行压力,加剧了短期波动。

02

黄金上涨行情是否结束?

尽管金价近期回调,但长期来看,多重因素仍支撑金价,黄金投资机会值得关注。

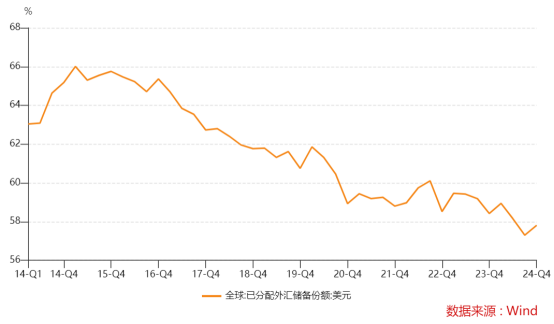

因素1:全球资金“去美元化”进程加速,黄金成为超主权货币

在全球经济格局多元化背景下,全球资金“去美元化”进程加速。一方面,俄乌冲突后,各国开始审视美元风险,东方经济体央行纷纷减持美债;另一方面,美国功利化政策也加速了这一过程。随着美元储备货币地位削弱,黄金作为替代资产的吸引力上升,越来越多投资者和机构将目光投向黄金,作为分散美元风险的重要工具。这一趋势具有深刻经济和政治根源,可能长期支撑金价。

统计区间为2014年1月1日至2024年12月31日。

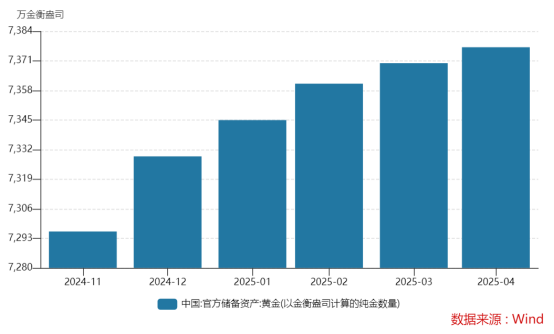

因素2:全球央行增持黄金,支撑金价长期稳定

全球央行购金热情高涨,世界黄金协会数据显示,2024年全球央行黄金净购买量达1045吨,连续三年突破千吨大关。中国央行自2024年11月以来,已连续6个月增持黄金。

统计区间为2024年11月1日至2025年4月30日。

03

黄金仍是值得考虑的资产配置选择

既然央行持续“爱买”,普通投资者是否可以“跟上”?答案是肯定的。从资产配置和长期投资角度看,黄金都值得纳入考量。

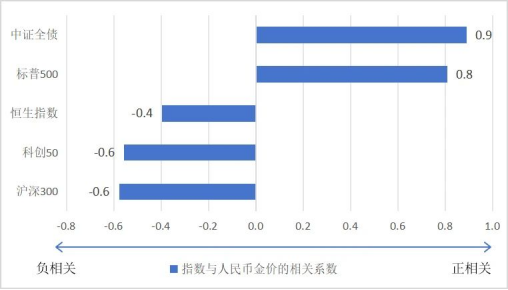

从配置角度看,黄金与其他大类资产相关性低,可有效分散风险。例如,在股市波动时,黄金可能保持上涨趋势。适度配置黄金,有望优化投资体验。

数据来源:Wind,统计区间为2020年5月17日至2025年5月16日。

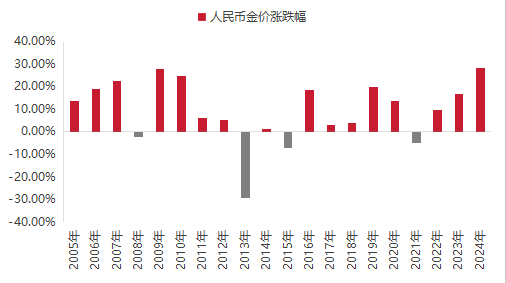

从长期投资角度看,黄金长期价值稳定,可较好抵御不确定性。以人民币金价为例,过去20年间,共有16年录得正收益。

数据来源:Wind,统计区间为2005年1月1日至2024年12月31日。

04

定投黄金,平滑波动

当不确定介入时机时,投资者可考虑设置定投计划,定期、定额买入黄金资产,平滑长期投资波动。

长期来看,人民币金价呈乐观趋势。若持续积累本金,金价上涨可把握机会;金价调整则可降低成本,为下一次行情做准备。

数据来源:Wind,统计区间为2015年4月17日至2025年4月16日。

看好黄金长期投资价值者,可关注黄金ETF基金(代码:159937)及其联接基金(A:002610;C:002611),紧密跟踪黄金现货价格波动。其中,博时黄金ETF联接还可设置自动定投,减少决策压力!(金讯)

博时黄金ETF及联接基金风险等级:中。近期黄金市场波动,投资者应充分了解产品特性,根据自身风险承受能力谨慎决策。

(文章来源:金融投资报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。