黄金大跌10%后市场分析与应对策略

AI导读:

2025年5月黄金价格大幅下跌10%,引发市场关注和投资者焦虑。本文分析黄金下跌原因、持续时间及应对策略,强调黄金在资产配置中的重要性,并提供实际操作建议。

2025年5月15日,国际现货黄金(伦敦金)价格一度跌至3120美元/盎司,较一个月前创下的3500美元历史高位回撤了10%。(来源:Wind)

全球投资者的手机不断收到“黄金跳水”的消息,社交媒体上关于“高位买金被套”的焦虑情绪蔓延开来。

面对市场波动,投资者疑问重重:黄金为何突然调整?调整会持续多久?更重要的是,如何应对当前市场环境?

接下来,我们详细分析:

01 黄金调整的背后:

大跌原因及持续时间:

——黄金为何大跌?

第一,技术面上,黄金触及历史新高后,大量交易型资金涌入,交易分歧加剧。

从技术指标看,黄金净多头、乖离度及价格波动幅度均呈下降趋势,显示市场短期过热情绪有所缓解。

第二,消息面上,近期关税博弈缓和、印巴冲突停火、俄乌谈判进展等因素导致避险情绪降温,美联储降息预期回落也给火热的黄金市场泼冷水。

在金融市场中,预期变化迅速反映在价格上,这些因素共同导致黄金价格回调。

——跌势会持续多久?

要理解当前情况,需回顾黄金历史。20世纪70年代前,黄金是全球货币体系的“锚”,美元盯住黄金,其他主要货币盯住美元。1971年布雷顿森林体系崩溃后,黄金挂钩时代结束。

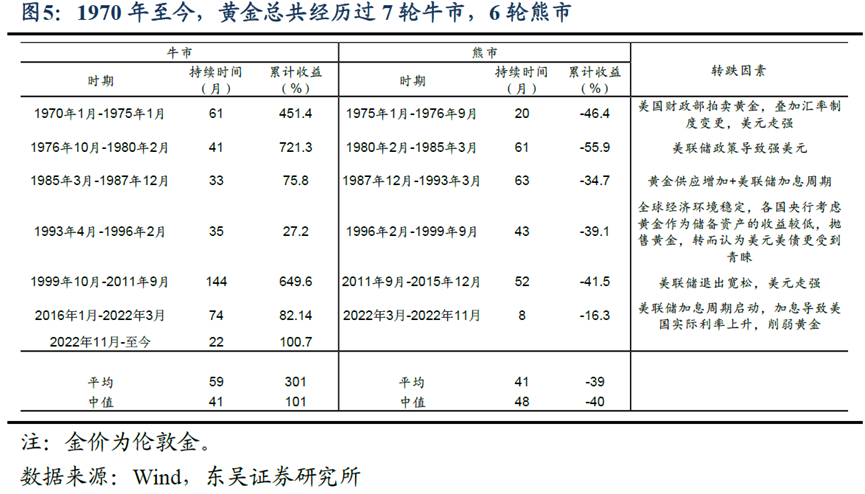

自此,黄金经历多轮大行情,平均每轮牛市持续59个月,涨幅301%;每轮熊市持续41个月,跌幅-39%。

黄金定价遵循三条原则:与无风险利率负相关、与通胀正相关、与货币信任度反向波动。

例如,20世纪70年代石油危机带来的通胀推高金价;21世纪第一个十年,通胀上行和地缘政治冲突驱动黄金牛市。

黄金牛市因素多元,但持续下行时,往往与美联储紧缩政策和美元走强相关。

1980年,美联储为遏制通胀大幅加息,提振美元,金价下跌;2011年,美联储释放退出量化宽松信号,美元反弹,金价走弱。

——当前美元能否持续走强?

尽管中美经贸会谈取得进展后,美元指数反弹,但美元弱势源于信用体系动摇和全球资本再配置。美国经济面临滞胀风险、债务压力等结构性矛盾。

穆迪评级公司下调美国信用评级,从Aaa降至Aa1,展望调整为“稳定”。长远看,这些深层次问题难以短期内解决。

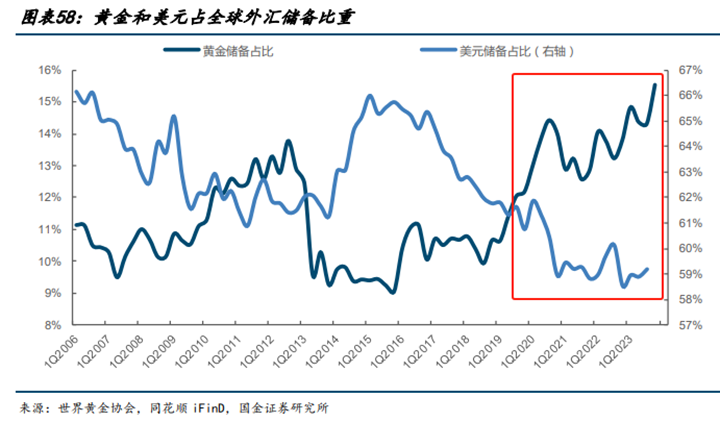

数据显示,2025年一季度全球央行净购金量达244吨,美元在全球外汇储备中占比下降。

全球央行持续购金支撑下,黄金避险功能和去美元化逻辑未动摇,作为替代货币资产,需求具有长期性。

02 大跌后的应对之策:

从交易到配置的逻辑:

在全球经济与政经格局充满变数的今天,更应考虑美元信用体系渐弱时,什么资产能穿透主权货币迷雾?

黄金短期面临技术性调整,应降低单一方向价格走势预期,但长期价值逻辑未变,应以“配置思维”取代“交易思维”。

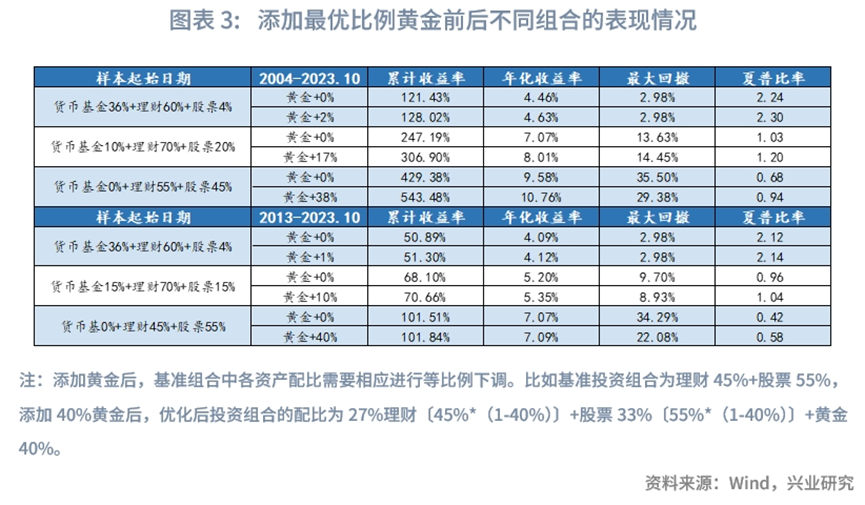

黄金在资产配置中优化风险收益比,对家庭资产保值增值至关重要。

黄金价格波动大,不具备生息能力,但抗通胀和地缘政治风险属性独特,与股票、债券等大类资产低相关性。

配置黄金时,注意仓位控制,作为资产配置一环,占比5-10%;结合风险承受能力、投资预期和资金期限选择黄金品种(金条、纸黄金、黄金ETF、黄金股)。

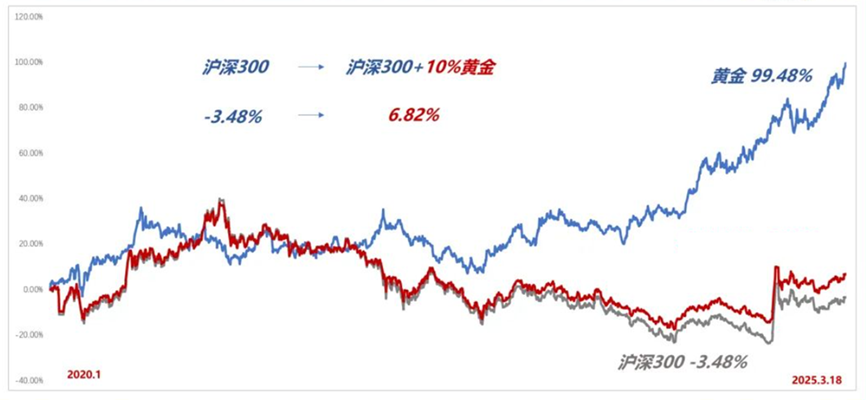

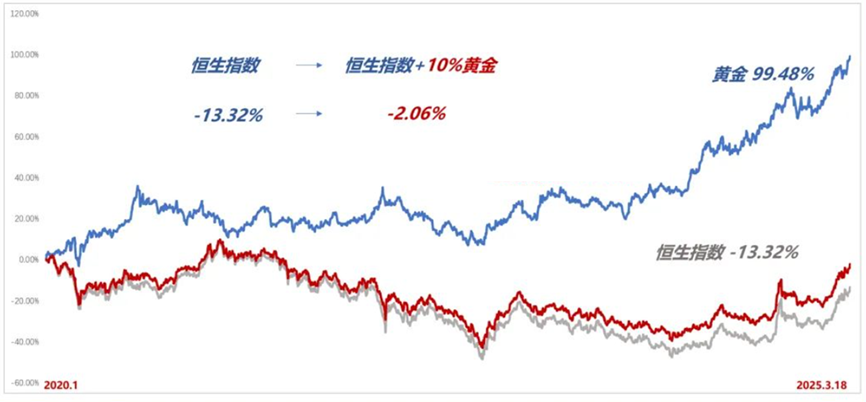

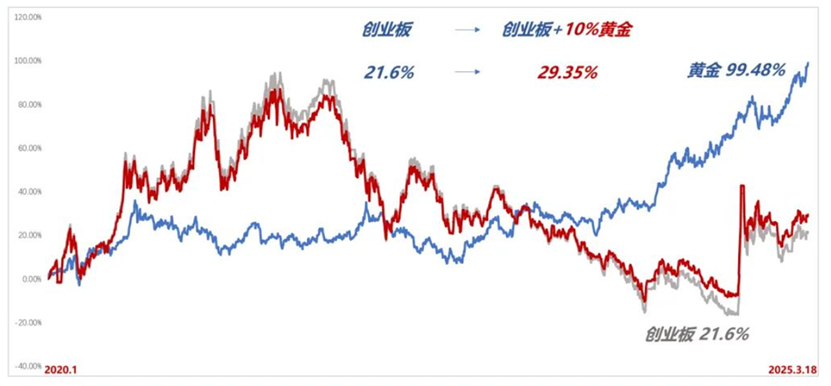

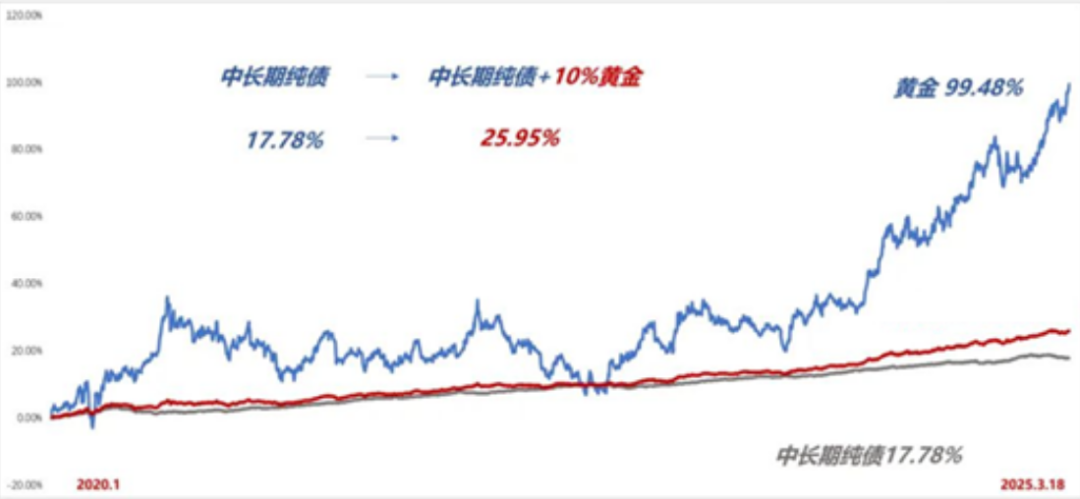

沪深300搭配黄金后近5年涨幅+6.82%,港股市场配置黄金对冲效果更佳,创业板指搭配黄金更具韧性,纯债加入黄金获得“固收+”效果。

黄金资产过去5年大牛市难以复现,但资产组合中植入黄金,尤其是高波动市场,产生了较好的对冲效果。

短期看,投资者需关注地缘裂痕、货币超发烈度及央行购金、ETF流入可持续动能。长期看,需警惕将黄金视为短期套利工具,忽视其在资产配置中的价值。

在不确定的世界中,有些选择需要穿越代际的耐心。接受波动才能穿越波动,相信周期方能跨越周期。(文章来源:广发基金)

(原标题:黄金大跌10%后:调整将持续多久?投资者如何应对?)

(责任编辑:66)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。