复盘百年历史,新一轮大宗商品的超级周期是否到来?

AI导读:

本文复盘了自1850年以来五轮大宗商品超级周期的历史背景和表现,探讨了当前大宗商品价格上涨的原因和趋势。

开年来,大宗商品迎来满屏红,白银、黄金、铜、锡、镍、铝等轮番上涨。

关于“新一轮大宗商品超级周期是否到来?”的讨论甚嚣尘上。

启示藏于历史。本文通过对1850年以来,五轮大宗商品超级周期的深度复盘,探讨当下的行情。

(一)历史上,5轮大宗商品超级周期复盘

1)1850年以来,经历了5轮大宗商品超级周期

查阅文献并结合大宗商品价格指数的周期变化,基本可以将1850年以来大宗商品的表现,划分为五轮完整周期。

从时长来看,一轮完整的大宗商品周期大约为30年。其中,上升期约为10年,下降期约为20年。从大宗商品整体的实际价格表现来看,每轮周期的弹性有差异,与具体的环境息息相关。

下文将详细阐述每一轮周期的具体情形和底层逻辑。

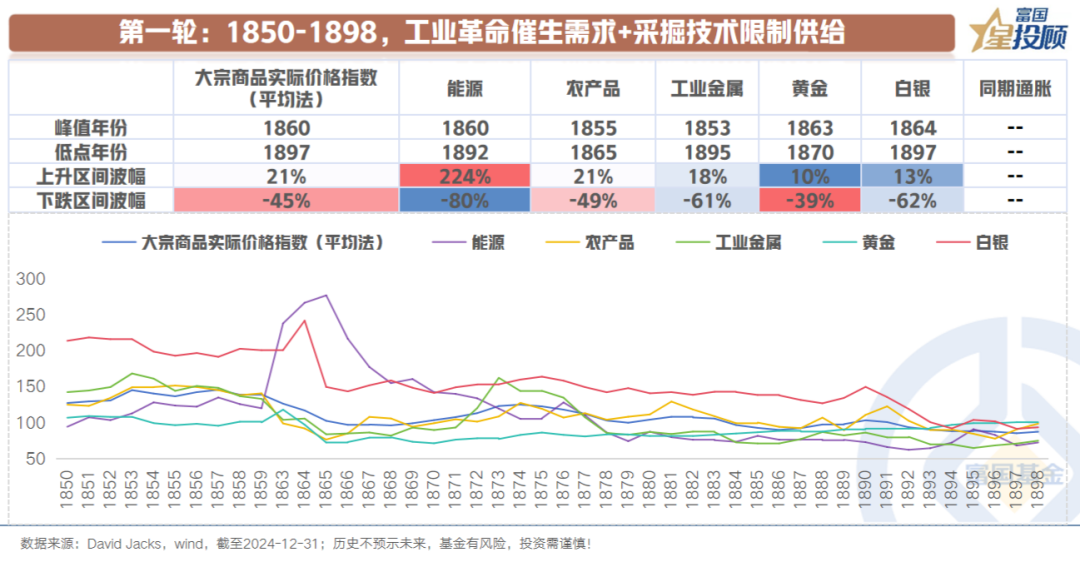

2)第一轮:1850-1898,工业革命催生需求+采掘技术限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:第一次工业革命。通过机械化生产和工厂制度的普及,极大提升了生产力,导致对煤炭、铁矿石等基础能源与原材料的需求呈爆发式增长。这一时期,大宗商品的需求结构发生根本性转变。从农业社会的粮食与手工业原料转向工业社会的能源与金属。

从供给端来看,当时的采矿和冶炼技术仍处于劳动密集型阶段,生产效率低下,无法及时响应需求侧的爆发式增长,从而导致价格长期维持在高位。

因此,在这一轮牛市中,看到了能源品价格的暴涨。

这一轮牛市的结束则源于:随着时间的过渡,需求自然回落,1873年金融危机则进一步抑制需求,最终引爆了大宗商品价格的下行周期。

3)第二轮:1899-1932,【美国工业化+“一战”】带来需求,战时航运受阻限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:第二次工业革命。其推动了电气化、内燃机和化学工业兴起,催生了对铜、石油、钢铁等战略资源的全新且巨大的需求。同时,美国制造业超越英国,全球工业重心进一步转移。此外,1910年代的欧洲军备竞赛以及随后爆发的第一次世界大战,进一步催生了需求。

从供给端来看,一战导致全球供应链断裂,航运受阻,供给刚性带来了大宗商品的极高溢价。

因此,在这一轮牛市中,看到了包括能源、农产品、工业金属的上涨。对于贵金属而言,白银源于货币地位丧失,价格疲软。黄金基于金本位的设定,考虑通胀后的真实价格下跌。

这一轮牛市的结束则源于:战后供给能力恢复,全球经济大萧条导致工业生产停滞。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。