2月资金面承压,债市活跃度提升

AI导读:

2月份我国金融市场面临约4000亿元的流动性缺口,资金面承压。债市活跃度显著增强,国债期货市场收盘全面上涨。同时,存单市场需求旺盛,收益率下行。文章详细分析了市场动态及影响因素。

机构最新分析显示,在排除中期借贷便利(MLF)及逆回购到期因素后,2月份我国金融市场面临约4000亿元的流动性缺口,资金面承压。债市活跃度于今日显著增强,其中30年期国债期货主力合约上涨0.41%。具体市场动态如下:

国债期货市场收盘全面飘红,30年期主力合约涨幅达0.41%,10年期主力合约微涨0.11%,5年期与2年期主力合约分别上扬0.08%和0.07%。

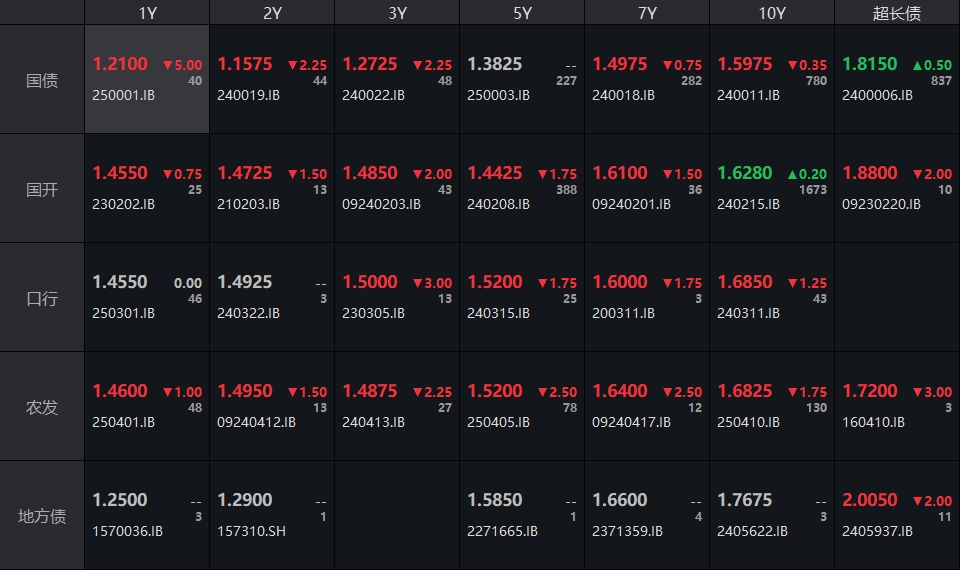

银行间主要利率债市场表现积极,多数收益率下行。截至16:30,10年期国债活跃券240011收益率跌至1.5975%,30年期国债活跃券2400006收益率报1.815%,而10年期国开活跃券240215收益率亦下行至1.628%。

(资料来源:WIND,财联社整理)

业内人士向财联社透露,现券市场交易活跃度大幅提升,10年期国开活跃券交易笔数在下午时段已突破1600笔。基金积极补仓,连续两日成为主力买家,推动240011收益率日间跌破1.6%。尽管央行持续进行资金净回笼,但资金价格出现边际下降,特别是隔夜回购利率(R001)和7天期回购利率(R007)已接近1.7%水平,短端利率债和存单市场呈现修复态势。

中信证券分析指出,在排除MLF及逆回购到期因素后,2月份我国金融市场流动性缺口约为4000亿元,资金面压力犹存。本月资金面扰动因素主要包括逆回购到期、政府债发行量增加以及人民币汇率波动。而利好因素则来自节后现金回流银行体系以及央行拥有丰富的货币政策工具。然而,鉴于央行在流动性管理方面的态度尚未展现出更宽松的迹象,因此资金面边际转松的幅度可能受限。

公开市场操作方面,央行发布公告称,为保持银行体系流动性充裕,于2月6日以固定利率、数量招标方式开展了2755亿元7天期逆回购操作,操作利率维持在1.50%。据Wind数据显示,当日有4800亿元逆回购到期,因此单日净回笼资金达2045亿元,已连续两日实现净回笼。

资金面指标显示,上海银行间同业拆放利率(Shibor)短端品种多数下行。隔夜品种下行0.1个基点报1.792%,7天期下行5.9个基点报1.785%,14天期下行11.8个基点报1.854%,而1个月期则持平报1.708%。

银银间市场回购定盘利率同样多数下行,其中FDR001报1.8100%,较上日上涨2个基点;FDR007报1.8000%,较上日下行5个基点;FDR014报1.8409%,较上日下行10.91个基点。

银行间市场回购定盘利率全线下行,FR001报1.8800%,较上日下行12个基点;FR007报1.8500%,较上日下行20个基点;FR014报1.9000%,较上日下行20个基点。

银行间回购利率亦多数呈现下行趋势:

(数据来源:WIND,财联社整理)

一级市场方面,今日债券发行活动平稳进行:

信用债市场方面,据Choice数据统计显示,今日交易所市场非金融企业信用债跌幅排行前五名分别为PR易盛德、22万科07、24渤海K3、24国恒02和23武进03。具体跌幅如下:

同时,今日交易所市场非金融企业信用债涨幅排行前五名分别为20万科08、21万科02、21万科06、20万科04和21万科04。具体涨幅如下:

存单市场方面,今日3个月期国有银行存单需求旺盛,收益率位于1.7%-1.78%区间,较前一日下行4个基点;1年期国有银行存单收益率报在1.68%-1.745%区间,较前一日下行2个基点。AAA级存单方面,9个月期成交收益率在1.75%,1年期成交收益率在1.72%水平。

(数据来源:Choice,财联社整理)

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。