美债收益率曲线平陡变化规律及影响因素

AI导读:

本文复盘了美债收益率曲线平陡变化规律,归纳其主要影响因素,指出收益率曲线形态变化呈周期性,有均值回归特性,且与货币政策周期及经济周期紧密相连,长短端国债利率影响因素存在差异。

A 历史复盘

债券收益率曲线的平陡变化与单边变化不同,它衡量不同期限债券收益率的相对变化。收益率曲线形态变化呈周期性,有均值回归特性,投资者可借助不同期限债券或国债期货反向交易参与曲线策略。接下来复盘美债收益率曲线平陡变化规律,归纳主要影响因素,采用10年期与2年期美债收益率差值衡量期限利差变化。

曲线走平

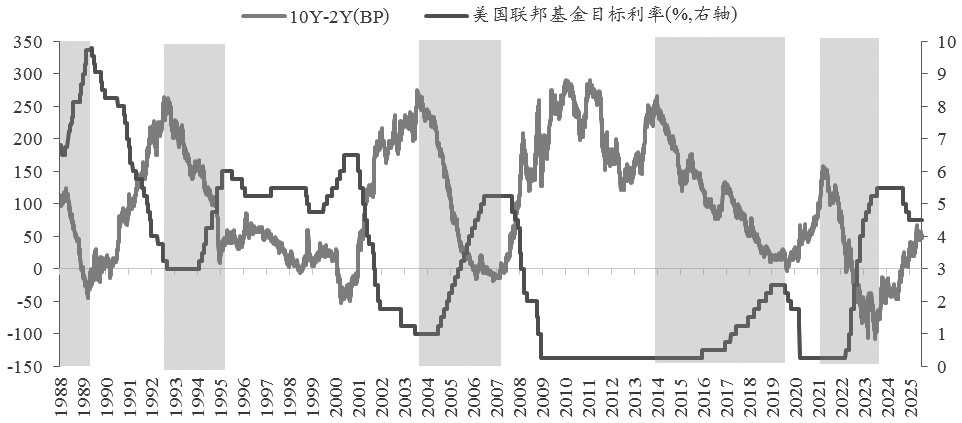

历史上几轮典型的美债收益率曲线走平阶段分别为:1988年4月—1989年、1992年10月—1994年12月等。美债收益率曲线平坦时期常对应美联储货币政策加息周期,曲线走平拐点大多领先于加息时点,结束拐点往往同步或略领先于加息结束时点。

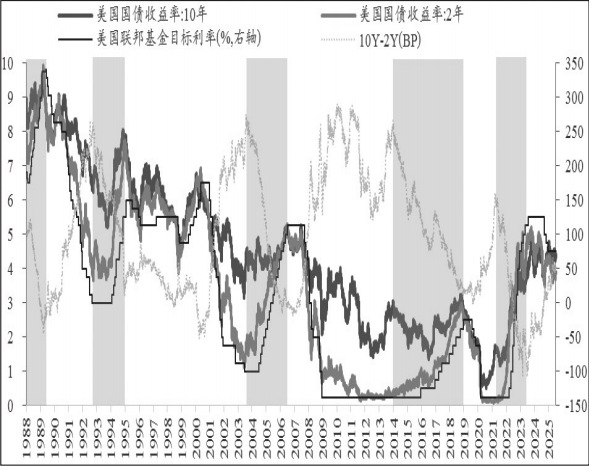

在加息周期中,短端国债利率上行,短债利率上行幅度更大时,对曲线走平贡献更显著。但曲线走平周期里,长债利率走势还会出现震荡、下行等情况。

例如,2014—2015年,2年期美债利率走高,长端美债利率却下行,带动整体收益率曲线走平。这反映出长短端国债利率所受影响因素存在差异。

图为10年-2年期美债收益率利差与美国联邦基金目标利率走势对比(走平周期)

图为10年、2年期美债利率与美国联邦基金目标利率走势对比(走平周期)

图为10年期美债收益率与美国ISM制造业PMI指数走势对比(走平周期)

图为10年期美债收益率与美国CPI同比增速(走平周期)

表为美债收益率曲线走平周期与加息周期统计

曲线走陡

历史上有4轮典型的美债收益率曲线走陡阶段,分别为1989年3月—1992年9月等。曲线陡峭阶段往往对应美联储货币政策降息周期,曲线开始走陡的拐点大多领先于开始降息的时点。

在降息周期中,长短债利率通常都会下行,短端国债利率下行幅度更大时,对曲线走陡贡献更显著。但降息周期结束后,短债收益率会进入震荡阶段,长债收益率走势可能率先转为上行。

下面来看两个典型案例:一是在2008年全球爆发金融危机阶段,美联储持续降息,驱动收益率曲线走陡。二是在2019—2020年新冠疫情期间,美联储开始降息,推动收益率曲线走陡,但降息结束后,长债利率转而向上,带动收益率曲线进一步走陡。

表为美债收益率曲线走陡周期与加息周期统计

B 规律总结

美债收益率曲线的平陡变化,是由长短期限债券利率影响因素差异及波幅差异造成。短端国债利率与美联储货币周期关联紧密,长端国债利率还会受到宏观总供需影响。收益率曲线的变化与货币政策周期以及经济周期紧密相连。

在加息周期中,短端国债利率上行,短债利率上行幅度更大时,对曲线走平贡献更显著。在降息周期中,长短债利率普遍下行,短端国债利率下行幅度更大时,对曲线走陡贡献更显著。

但经济周期与货币政策周期并非完全同步,两者错位时期可能致使长端国债利率走势不同步。尤其在货币政策周期间隔阶段,资金利率波幅下降,长端国债利率走势或受经济和通胀预期驱动。

(文章来源:期货日报网)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。