美联储主席变动风险下的国债交易策略

AI导读:

上周三市场传出特朗普可能解雇鲍威尔的消息,引发国债交易策略调整。专家建议买入两年期美国国债,做空10年期国债,以应对可能的降息和通胀风险。同时,也有专家提出押注更高的盈亏平衡通胀率作为对冲策略。

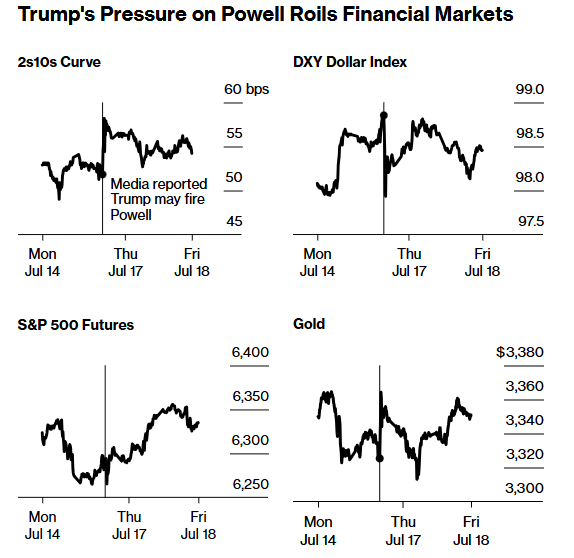

上周三纽约时段早间,市场传出特朗普可能解雇鲍威尔的消息,Citrini Research研究员詹姆斯·范·吉伦立即向客户发出“宏观交易”警报,建议买入两年期美国国债,同时做空10年期美国国债。

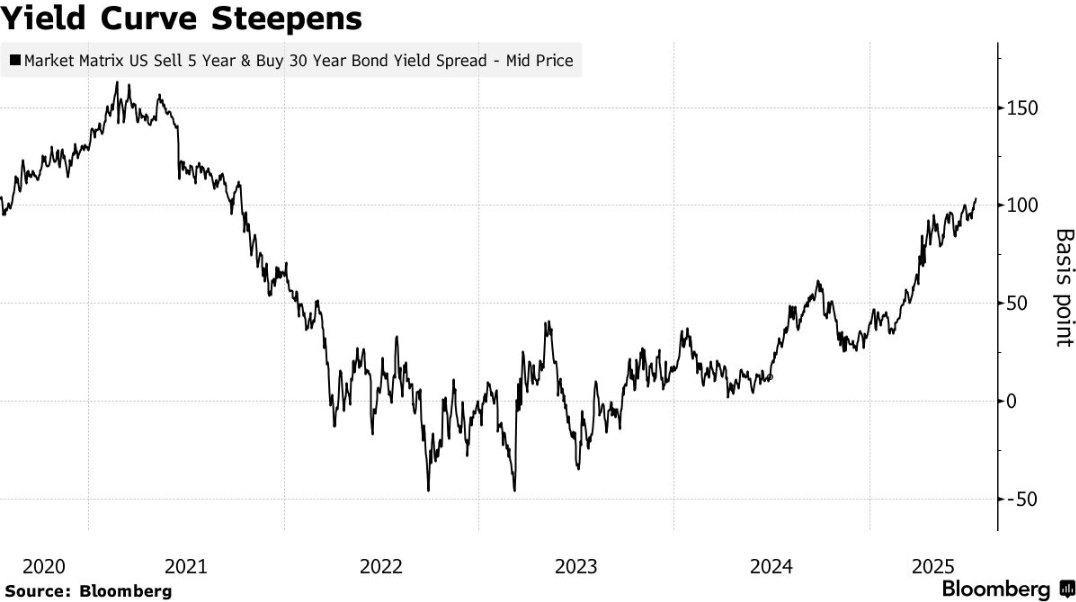

其理论依据是,下任美联储主席或顺应特朗普降息施压,压低短期美债收益率,而宽松货币政策可能引发通胀焦虑,推动长期美债收益率走高。

华尔街开始正视鲍威尔提前下台风险,范·吉伦坚持其建议。加拿大皇家银行全球资产管理公司首席投资官Mark Dowding也表示,有迹象表明美联储独立性正受挑战。

投资者上周三得以一窥鲍威尔意外提前下台风险可能带来的影响。美国30年期国债收益率跳升,美元兑欧元下跌,美股也一度快速下挫。

事实上,范·吉伦早有预判,并曾建议客户进行收益率曲线趋陡交易。现在,这一交易策略又显得值得一试。

当然,押注美债收益率曲线趋陡的对冲策略也有弊端。

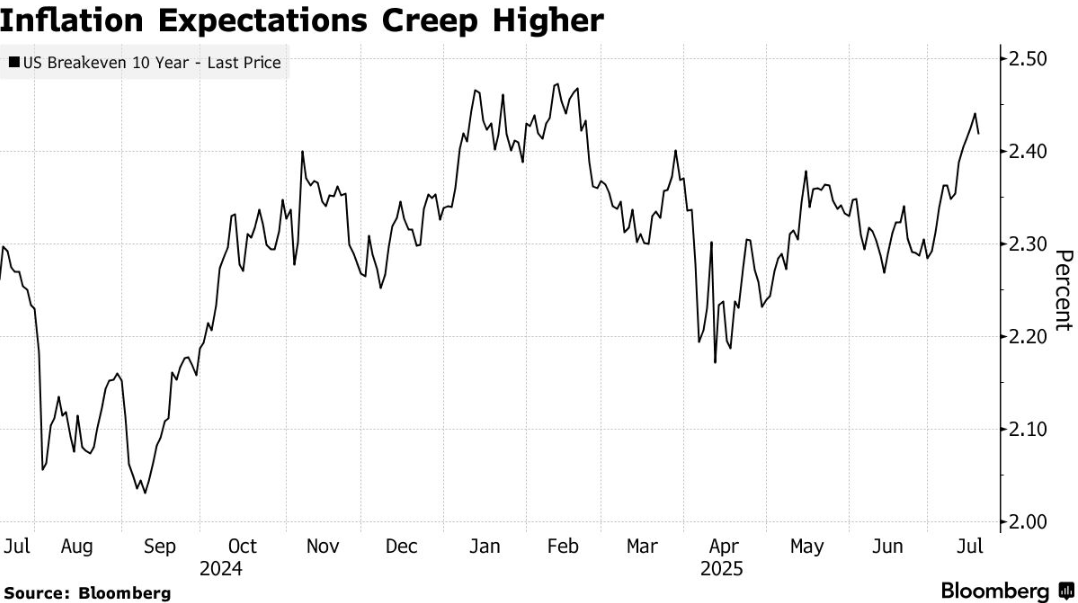

对于美国银行美国利率策略师Meghan Swiber来说,这一策略效果可能较低。她建议投资者押注更高的盈亏平衡通胀率,作为一种“更干净”的对冲策略。

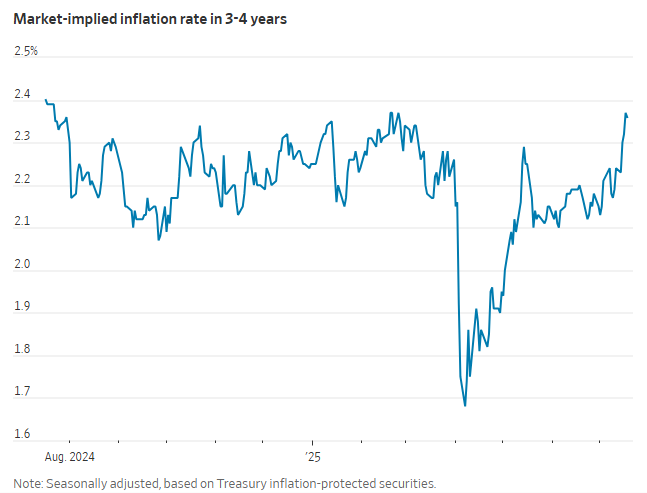

事实上,反映投资者通胀预期的10年期盈亏平衡通胀率已上升。高盛经济学家也发现,在央行非计划领导层变动后,通胀率平均会上升1至2个百分点。

美国不是土耳其,但有迹象表明,对美联储的信任正在逐渐消失,例如美元下跌和金价上涨,市场通胀预期正在上升。

摩根大通利率策略师表示,基于通胀保值债券反映的预期通胀率已上升,这很可能反映了人们对鲍威尔被免职的担忧。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。